Sprzedaż mieszkań w 2016 r.

Sprzedaż mieszkań w 2016 r.

20 - Feb - 2017 — 10•min

Paweł Gosz,

Paweł Gosz,

Manager Transakcji/Analityk

Miniony rok przyniósł kolejne rekordy na pierwotnym rynku mieszkaniowym w Polsce. Liczba zawartych transakcji po raz kolejny okazała się historycznie najwyższa i wydaje się, że zarówno kupujący jak i deweloperzy zapomnieli o bardzo słabych nastrojach, które panowały na tym rynku po burzliwej końcówce 2008 roku. Wg danych REAS, liczba transakcji przeprowadzonych na rynku pierwotnym w 6 największych aglomeracjach w Polsce (Warszawa, Kraków, Wrocław, Trójmiasto, Poznań, Łódź) wyniosła ok. 62 tys. i była prawie 3-krotnie wyższa niż w kryzysowym 2009 r.

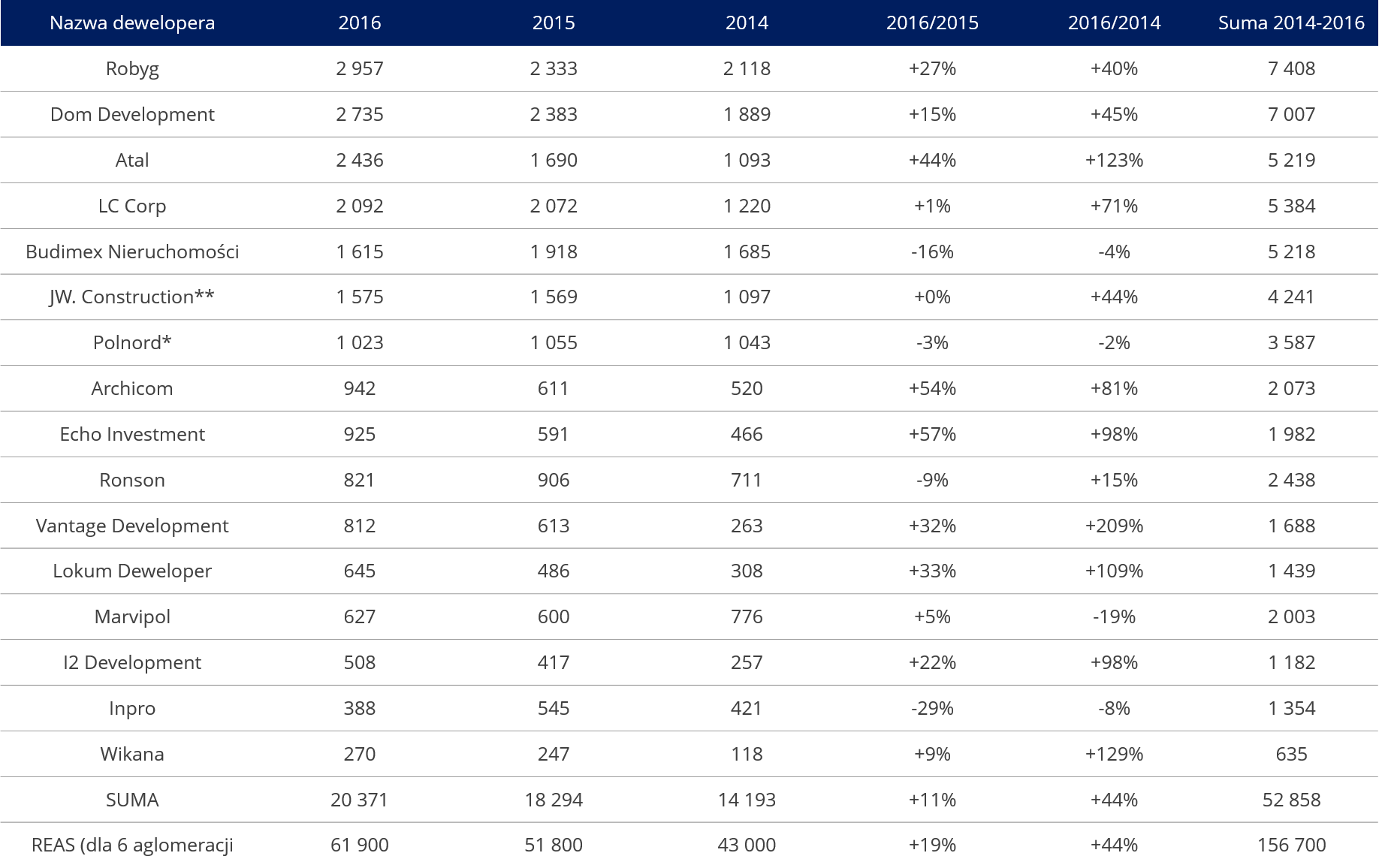

Zdecydowana większość spółek deweloperskich, których akcje są notowane na GPW (lub należą do większych grup kapitałowych notowanych na GPW) zakończyła 2016 r. z silnym wzrostem sprzedaży w porównaniu do 2015 r. Liderem pod względem liczby podpisanych umów jest spółka ROBYG, która zbliżyła się do symbolicznego progu 3000 sprzedanych mieszkań. W przypadku tego podmiotu widoczny jest systematyczny, coroczny wzrost sprzedaży – 27% w porównaniu do 2015 r. oraz 44% do 2014 r. ROBYG jest spółką, która obecnie korzysta na odpowiednio wczesnym (jeszcze przed 2010 r.) wejściu na silny rynek trójmiejski i budowaniu na nim swojej marki. Wyraźny wzrost odnotował ATAL, który w 2016 r. sprzedał ponad 2-krotnie więcej mieszkań niż w 2014 r. i na stałe wszedł do trójki największych publicznych deweloperów w Polsce. W przypadku wspomnianych 2 spółek oraz w przypadku Dom Development odnotowane wzrosty sprzedaży były możliwe dzięki skutecznemu powiększaniu oferty na nabywanych w ostatnich latach gruntach.

Najbardziej dynamiczny wzrost na przestrzeni ostatnich 3 lat odnotowała spółka Vantage Development, która, również dzięki udanemu wejściu na rynek warszawski, podpisała w ubiegłym roku 3-krotnie więcej umów niż w 2014 r. Silny wzrost popytu i rozwój rynku mieszkaniowego obserwowany we Wrocławiu znalazł swoje odzwierciedlenie w dynamice sprzedaży takich spółek jak Archicom, Lokum oraz i2 Development (w każdym przypadku 2-krotny wzrost w porównaniu do 2014 r.). Na przykładzie tego miasta widoczne jest współoddziaływanie rynku mieszkaniowego oraz rynku powierzchni biurowej (poprzez korzystną sytuację na rynku pracy). Szacuje się, że na koniec 2017 r. Wrocław będzie dysponował zasobem ok. 1 mln m² nowoczesnej powierzchni biurowej, podczas gdy jeszcze na przełomie 2013 i 2014 zasób ten był 2-krotnie niższy. Lokowanie we Wrocławiu centrów usług wspólnych (SSC) oraz przenoszenie tam swoich biur przez podmioty z sektora BPO stwarza miejsca pracy dla młodych ludzi, a oni z kolei zgłaszają chęć zakupu lub wynajmu mieszkania.

Inną grupę podmiotów stanowią deweloperzy, którzy z różnych względów nie wykorzystali sprzyjającej koniunktury do wygenerowania wzrostu sprzedaży. Oczywiście w okresie tak wysokiej efektywności sprzedaży (wg danych REAS statystyczny czas wyprzedaży obecnej oferty rynkowej wynosi mniej niż 3,5 kwartału, podczas gdy w 2012 r. wynosił ponad 7 kwartałów) głównym powodem braku wzrostów jest niewystarczająca wielkość oferty. Tak było w przypadku takich spółek jak Polnord, Ronson, Marvipol czy INPRO. Dla Polnordu zwiększenie oferty może okazać się dużym wyzwaniem, bo wiąże się z koniecznością zwiększenia banku ziemi, co jest dość trudnym przedsięwzięciem dla spółki ze sporym zadłużeniem. Marvipol z kolei zabezpieczył nowe grunty jeszcze w 2016 r., więc w warunkach kontynuacji dobrej koniunktury w 2017 r. powinien zaraportować wyższą sprzedaż. Z powiększeniem banku ziemi problemów nie powinny mieć Ronson oraz INPRO, charakteryzujące się niskim poziomem zadłużenia i mające dostęp do nowego długu, np. w formie obligacji.

W 2016 r. spółki deweloperskie notowane na GPW sprzedały ponad 20 tys. mieszkań, czyli o 11% więcej niż rok wcześniej oraz o 44% niż 2 lata wcześniej. Ich łączna sprzedaż stanowi ok. 1/3 sprzedaży odnotowanej przez REAS na terenie 6 największych rynków mieszkaniowych w Polsce.

Poniższa tabela pokazuje podsumowanie sprzedaży odnotowanej na przestrzeni ostatnich 3 lat przez publiczne spółki deweloperskie.

*dane ważone udziałem Polnordu w spółkach zależnych

**sprzedaż brutto, bez uwzględniania rezygnacji

Źródło: Raporty bieżące oraz prospekty emisyjne spółek

…czy już zapowiedź spowolnienia?

Uczestnicy rynku zastanawiają się czy kolejne rekordy sprzedaży ustanawiane przez deweloperów mieszkaniowych nie są zapowiedzią powtórki z 2008 r., kiedy popyt na nowe mieszkania gwałtownie spadł, a w ślad za nim w naturalny sposób podążyły ceny mieszkań.

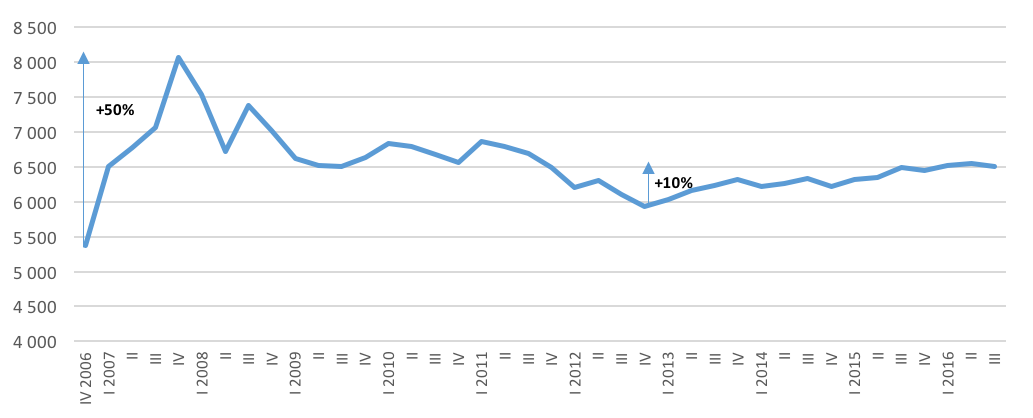

W 2007 r. deweloperzy mieli bardzo silną motywację do zwiększania oferty i sprzedaży – wg danych serwisu Tabelaofert.pl ceny mieszkań we Wrocławiu wzrosły w całym 2006 r. o 73%, w Krakowie o 70%, Trójmieście o 68%, w Łodzi 53%, w Warszawie o 51%, a w Poznaniu o 29%. Pomimo rekordowych wzrostów analitycy oczekiwali, że 2007 r. przyniesie ich kontynuację i ta rzeczywiście nastąpiła. Wzrost cen w tamtym okresie był bardzo dynamiczny, a zgłaszany popyt często miał charakter spekulacyjny. Inwestorzy nabywali mieszkania na bardzo wczesnym etapie budowy (w wielu przypadkach jeszcze przed jej rozpoczęciem), z nadzieją odprzedaży po wyższej cenie jeszcze przed jej zakończeniem. Zdarzały się podmioty nabywające po kilkanaście lub kilkadziesiąt lokali w jednym projekcie. Z kolei, popyt generowany w celu zaspokojenia własnych potrzeb mieszkaniowych, był wspomagany tanimi kredytami we frankach szwajcarskich oraz bardzo liberalną polityką banków stosowaną przy ocenie zdolności kredytowej klientów. Biorąc pod uwagę te uwarunkowania oraz początkowo niską ofertę w 2007 r. gwałtowny wzrost cen był nieunikniony.

Poniższy wykres przedstawia kształtowanie się średniej ceny ofertowej m² mieszkania na rynku pierwotnym w podanych wyżej 6 miastach (dane ważone wielkością zasobów), począwszy od IV kwartału 2006 r., na podstawie danych zgromadzonych przez NBP od ankietowanych podmiotów.

Źródło: NBP, baza cen nieruchomości mieszkaniowych

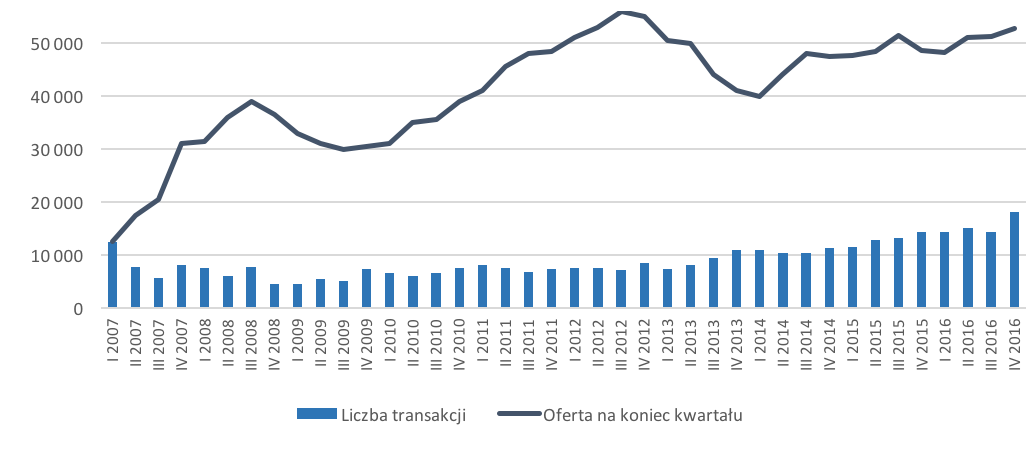

Wykres pokazuje również, że w okresie ostatnich kilku lat, kiedy co roku rośnie liczba transakcji zawieranych na pierwotnym rynku mieszkaniowym, wzrost cen był bardzo umiarkowany i wyniósł ok. 10% na przestrzeni 4 lat. Mamy zatem do czynienia z sytuacją, w której z jednej strony nie ma oczekiwań co do wysokich stóp zwrotu z szybkiej odsprzedaży mieszkania, a z drugiej (wykres poniżej) oferta deweloperów podąża za rosnącą liczbą transakcji, w związku z czym nie występuje presja czasowa na zakup nieruchomości na własne potrzeby. Statystyczny czas wyprzedaży obecnej oferty oscyluje w granicach 4 kwartałów, co można uznać za poziom równowagi rynkowej. Poniższy wykres przedstawia historyczną wielkość oferty na 6 największych rynkach mieszkaniowych oraz kwartalny wolumen transakcji (dane REAS).

Źródło: REAS, Rynek Mieszkaniowy w Polsce Q4 2016

Głównym czynnikiem stymulującym wzrost liczby transakcji jest niski poziom stóp procentowych. Wspomagają one bardzo dobrą sprzedaż deweloperów poprzez:

- Niski koszt kredytów hipotecznych – łączne oprocentowanie kredytów hipotecznych jest obecnie zbliżone do oprocentowania kredytów we frankach szwajcarskich z lat 2007-2008. Kredytobiorcy podejmują decyzję o zaciągnięciu kredytu i sfinansowaniu w ten sposób zakupu mieszkania, kierując się głównie obecną wysokością raty. Mimo, że zaciągają zobowiązanie długoterminowe, przywiązują mniejszą wagę do możliwości wzrostu rat w przypadku wzrostu stóp procentowych w przyszłości. Dla sporej części klientów, którzy będą szukać mieszkania w okresie po wzroście stawek WIBOR, wyższa rata nie zmieści się już w budżecie domowym, w związku z czym będą zmuszeni odłożyć w czasie decyzję o zakupie mieszkania.

- Niskie oprocentowanie lokat – przy obecnej ofercie banków w tym zakresie, inwestorzy przenoszą środki zgromadzone na lokatach na zakup nieruchomości, które są postrzegane jako pewna i stabilna inwestycja. W przeciwieństwie do okresu 2007-2008 nie liczą oni na szybki i wysoki zwrot z nabywanego mieszkania, ale na rentowność z wynajmu przewyższającą rentowność lokaty bankowej. Deweloperzy szacują, że ok. 30%-40% mieszkań nabywanych jest za gotówkę. Spora część z nich to zakupy inwestycyjne.

Należy oczekiwać, że w przypadku zauważalnego wzrostu stóp procentowych, liczba transakcji na rynku mieszkaniowych spadnie. Taki scenariusz jest możliwy już w 2018 r., ponieważ słychać coraz więcej opinii głoszących wzrost inflacji w ciągu najbliższych 12 miesięcy. Nie powinien jednak powtórzyć się scenariusz gwałtownego załamania popytu, który miał miejsce pod koniec 2008 r. Obecny popyt charakteryzuje się znacznie lepszą jakością, a średni poziom cen jest umiarkowany w relacji do poziomu sprzed 9 lat. Obserwowany wzrost cen jest rozłożony w czasie i trwa od 4 lat, sięgając ok. 2,5% średniorocznie.

Spaść może również średnia cena, aczkolwiek zakres ewentualnych spadków nie powinien być tak drastyczny jak na przełomie 2008 i 2009 r. i jest na to kilka argumentów:

- Płynność finansowa większości deweloperów giełdowych oraz wielu dużych podmiotów działających regionalnie jest obecnie na wysokim poziomie. W przeciwieństwie do przełomu lat 2008/2009 tamtego okresu nie będą oni zmuszeni do szybkiej wyprzedaży zapasów. Spółki prawdopodobnie będą potrafiły szybko zmniejszyć skalę prowadzonych inwestycji i elastycznie dopasować ją do spadku popytu. Bardziej zagrożone wydają się podmioty, które dopiero niedawno zaczęły swoją przygodę z rynkiem deweloperskim i nie dysponują ani wystarczającym doświadczeniem ani możliwościami skalowania swojego biznesu.

- W sytuacji stopniowego spadku cen, a nie ich gwałtownego załamania, klienci, którzy podpisali umowy deweloperskie i są w trakcie procesu kredytowania transakcji, raczej nie będą skłonni do wycofywania się z podpisanych umów (ryzyko kary w wysokości do 5% ceny mieszkania). Nie powinni zatem przyczynić się do zwiększania podaży.

- Średni poziom kontraktacji na projektach będących obecnie w budowie jest wysoki, co widać choćby w odnotowywanej obecnie efektywności sprzedaży (powyżej 25% oferty kwartalnie). W scenariuszu spadku popytu, rozpoczęte budowy, przy istotnej kontraktacji i tak zostaną ukończone (ewentualnie z wykorzystaniem kredytu bankowego), a budowa nowych projektów może być odłożona w czasie i w większym stopniu niż dotychczas zostać skredytowana.

- W przeciwieństwie do 2008 r. nic nie wskazuje na to, by klienci mieli zostać pozbawieni głównego źródła finansowania, jakim są kredyty hipoteczne, ponieważ sytuacja banków jest obecnie lepsza niż 8 lat temu. Wówczas banki nie tylko wstrzymały wydawanie nowych decyzji kredytowych, ale w wielu przypadkach zostały cofnięte już te przyznane.

- Średnia powierzchnia mieszkań będących obecnie w ofercie jest mniejsza, a ich rozkłady znaczniej lepiej dostosowane do oczekiwań klientów oraz ich możliwości finansowych niż w okresie sprzed kryzysu, kiedy to w ofercie dominowały duże lokale z relatywnie mniejszą liczbą pokoi. Jednostkowa średnia cena sprzedawanego lokalu jest dzięki temu obecnie niższa niż w latach 2007-2008.

Paweł Gosz Manager Transakcji/Analityk

Niniejszy materiał nie stanowi analizy inwestycyjnej, rekomendacji inwestycyjnej ani porady inwestycyjnej lub podatkowej. Komentarz ma charakter opinii jego autorów i nie może stanowić podstawy podjęcia decyzji inwestycyjnej a autorzy komentarza nie ponoszą odpowiedzialności za skutki takich decyzji.

Bądź na bieżąco z newsami ze świata finansów!

Zapraszamy do subskrypcji naszych kanałów social media: