Podsumowanie 2016 roku na rynku Catalyst

Podsumowanie 2016 roku na rynku Catalyst

22 - Feb - 2017 — 7•min

Piotr Ludwiczak

Piotr Ludwiczak

Head of Research

W minionym roku rynek obligacji Catalyst obchodził swoje siódme urodziny. Czy był to dla niego udany rok?

Poniższe statystyki przedstawione na wykresach zostały zaprezentowane w podziale na trzy segmenty: „bez banków”, „z bankami” (bez Banku Gospodarstwa Krajowego) oraz „wszystkie”. „Bez banków” obejmuje wyłącznie obligacje korporacyjne wyemitowane przez spółki inne niż banki. „Z bankami” (bez BGK) stanowi sumę „bez banków” oraz obligacji korporacyjnych wyemitowanych przez banki inne niż BGK. Natomiast segment „wszystkie” uwzględnia całość rynku obligacji korporacyjnych na Catalyst łącznie z emisjami BGK.

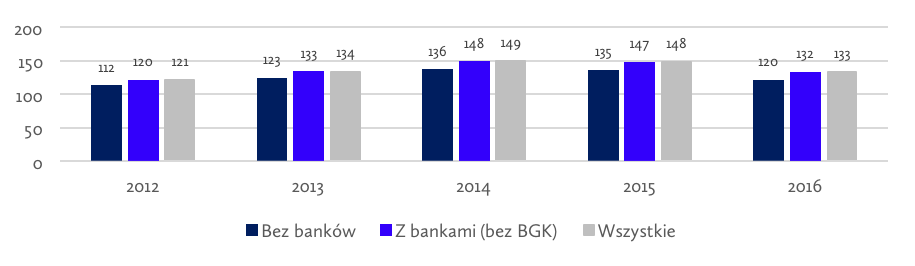

Przyglądając się liczbie emitentów obligacji korporacyjnych „bez banków” można zauważyć jej znaczący spadek. Na koniec 2014 r. było notowanych 136 emitentów, podczas gdy rok później było ich 135, a w 2016 r. liczba ta zmniejszyła się o kolejnych 15 (-11 proc. r/r). W minionym roku na rynek Catalyst weszły 22 nowe podmioty, a 37 go opuściło (-15 netto). Na koniec 2015 r. wartość nominalna notowanych obligacji przez podmioty, które opuściły rynek w 2016 r. wyniosła 1,4 mld zł, co daje średnio 39 mln zł na emitenta, a więc niewiele. Jeszcze mniej – bo zaledwie 8 mln zł – wyniosła ich mediana.

Aż 41 proc. z 1,4 mld zł stanowiły zerokuponowe obligacje spółki Aero2 (dawniej Midas). Spośród emitentów, którzy opuścili rynek w 2016 r. były jeszcze tylko 4 podmioty, których wartość nominalna notowanych obligacji na koniec 2015 r. wynosiła ponad 100 mln zł. Był to Empik, GNB Auto Plan, WSiP oraz Rank Progress, z czego obligacje pierwszych trzech z ww. podmiotów zostały wykupione przed terminem. Szczególnie ryzykowne były inwestycje w obligacje takich spółek jak Empik, WSiP oraz Rank Progress, dlatego fakt dokonania wykupu obligacji przez tych emitentów powinien bardziej cieszyć niż smucić fakt zniknięcia ich z Catalyst.

Po wyeliminowaniu emitentów z notowanymi obligacjami o wartości nominalnej przekraczającej 100 mln zł pozostałe 32 spółki, które opuściły rynek Catalyst w minionym roku, na koniec 2015 r. miały notowane obligacje o wartości nominalnej równej 332 mln zł, a więc jedynie średnio 10 mln zł na emitenta. Spośród spółek, które chyba już na dobre opuściły rynek, znalazły się m.in. takie podmioty jak Dayli Polska, Property Lease Fund, Topmedical czy też Włodarzewska, a więc emitenci, którzy nie wykupili swoich obligacji. Uważam, że spadek liczby emitentów poniekąd może pomóc rynkowi w dalszych latach jego rozwoju. Emitenci, którzy opuścili rynek i mieli sporo (nominalnie) notowanych obligacji z reguły charakteryzowali się bardzo dużym ryzykiem inwestycyjnym. Do tego, rynek opuściło kilku emitentów, którzy nie powinni się na nim znaleźć.

Co więcej, zdecydowana większość emitentów, którzy opuścili rynek miała nominalnie bardzo małe emisje, które charakteryzują się najwyższymi wskaźnikami niewykupionych obligacji. Dla porównania podam, że mediana wartości notowanych na koniec 2016 r. obligacji przez podmioty, które weszły na rynek w minionym roku wyniosła 44 mln zł, a więc o 455 proc. więcej niż wyniosła mediana na koniec 2015 r. w przypadku notowanych obligacji podmiotów, które giełdę opuściły.

Liczba emitentów obligacji korporacyjnych na koniec okresu

Źródło: gpwcatalyst.pl, obliczenia własne Michael/Ström DM

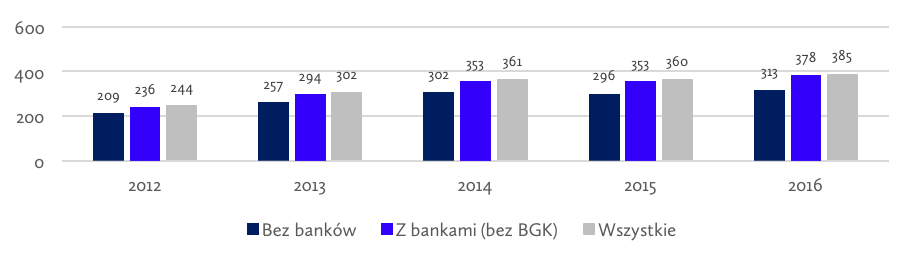

Mimo spadającej liczby emitentów obligacji korporacyjnych „bez banków”, liczba wyemitowanych serii w tej grupie wzrosła. Na koniec 2015 r. notowanych było 296 serii, podczas gdy rok później było ich już 313. Tym samym wzrosła ilość serii notowanych przez jednego emitenta z 2,2 do 2,6. Wniosek z tego płynie taki, że jeśli już jakiś emitent przekonał się do Catalyst, to wprowadzał kolejne emisje na rynek. Tak było m.in. w przypadku spółki Ghelamco Invest, która zarówno w 2015 r., jak i w 2016 r. miała notowanych najwięcej (niebankowych) serii. Na koniec 2015 r. takich serii było 17, a rok później o 5 więcej. Niezmiennie drugie miejsce pod kątem ilości notowanych serii zajmował KRUK, który na koniec 2016 r. miał notowanych 20 serii, tj. o 6 więcej niż na koniec 2015 r. Na koniec 2015 r. trzecie miejsce przypadło Echo Investment, M.W. Trade oraz Ronson Europe, które miały notowanych po 8 serii. Na koniec minionego roku wynik 8 serii dawał dopiero 6. miejsce. Ostatnie brakujące miejsce na podium na koniec 2016 r. zajęła spółka GetBack z wynikiem 16 serii. Warto dodać, że ta spółka na koniec 2015 r. nie miała notowanej ani jednej serii.

Liczba serii obligacji korporacyjnych na koniec okresu

Źródło: gpwcatalyst.pl, obliczenia własne Michael/Ström DM

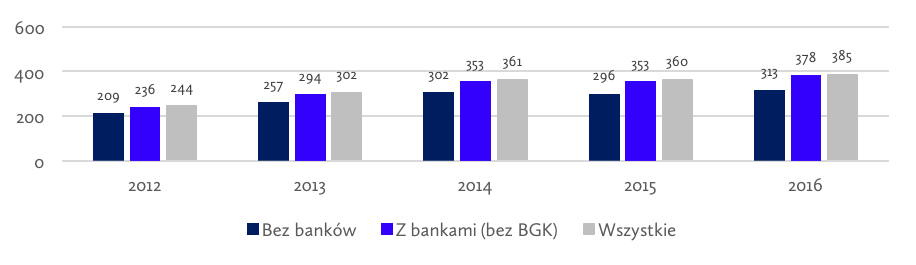

Przechodząc do outstandingu „bez banków”, czyli wartości wyemitowanych obligacji na koniec danego okresu, to od końca 2012 r. obserwowalny jest systematyczny przyrost o ok. 5 mld zł (netto) rocznie. Nie inaczej było w minionym roku. Podmioty, które weszły na Catalyst w 2016 r. miały notowanych obligacji (na koniec 2016 r.) o wartości nominalnej 4,5 mld zł, z czego ok. 3,3 mld zł przypada na obligacje wyemitowane przez Orlen Capital AB. Z racji tego, że jest to spółka kontrolowana przez PKN Orlen, równie dobrze można by zaklasyfikować te obligacji do spółek, które były notowane zarówno w 2015 r., jak i w 2016 r. (tzw. „starzy emitenci”). Tak jak wspomniałem wcześniej, wraz ze zniknięciem 37 emitentów z Catalyst zmniejszyła się wartość notowanych na rynku Catalyst obligacji o 1,4 mld zł. Natomiast starzy emitenci zwiększyli outstanding netto o kwotę 1,9 mld zł, co przekłada się na sumaryczny wzrost rzędu 5,0 mld zł. Największy wzrost outstandingu netto spośród starych emitentów przypadł na KRUKa (+0,6 mld zł r/r).

Outstanding obligacji korporacyjnych na koniec okresu (mld zł)

Źródło: gpwcatalyst.pl, obliczenia własne Michael/Ström DM

Miniony rok nie był udany pod kątem obrotu sesyjnego, który dla emitentów innych niż banki wyniósł niespełna 0,9 mld zł, podczas gdy w dwóch wcześniejszych latach wynosił ponad 1 mld zł. Natomiast lepsze wyniki dotyczą obrotu sesyjnego i pakietowego łącznie, który wyniósł ponad 1,6 mld zł i był najwyższy w analizowanym okresie. Warto przypomnieć, że istnieje możliwość handlowania obligacjami na rynku międzybankowym do którego statystyki nie są niestety prowadzone.

Podsumowując, miniony rok dla Catalyst był umiarkowanie pozytywny. Outstanding utrzymał tendencję wzrostową rzędu 5 mld zł rocznie oraz zwiększyła się ilość notowanych serii. Sumarycznie liczba emitentów zmniejszyła się o 15, ale moim zdaniem poprawiła się ich jakość. Catalyst opuściło gros spółek, które miały notowane obligacje o wartości nominalnej mniejszej niż 10 mln zł (największy odsetek niewykupionych obligacji jest charakterystyczny dla tej grupy), a konkretnie, których mediana notowanych obligacji wyniosła 8 mln zł, podczas gdy mediana wartości nominalnej notowanych obligacji (na koniec 2016 r.) spółek wchodzących na rynek była o 36 mln zł (455 proc.) wyższa. Po raz kolejny nie zachwyciła wysokość obrotu, ale trzeba pamiętać, że obligacjami, które są notowane na Catalyst można handlować również poza nim.

Piotr Ludwiczak, Head of Research, Michael/Ström

Bądź na bieżąco z newsami ze świata finansów!

Zapraszamy do subskrypcji naszych kanałów social media: