Fundusze absolutnej stopy zwrotu

Fundusze absolutnej stopy zwrotu

14 - Jun - 2016 — 5•min

Michał Kasperek,

Ekspert, Michael/Ström Dom Maklerski

Celem funduszy absolutnej stopy zwrotu jest zarabianie w każdych warunkach rynkowych, niezależnie od koniunktury. Nie wszystkim jednak udaje się osiągnąć ten cel.

Jak działają?

W przeciwieństwie do tradycyjnych funduszy inwestycyjnych, fundusze absolutnej stopy zwrotu nie stawiają sobie za cel osiągnięcie pokonanie określonego miernika rynkowego (tzw. benchmarku). Dążą one do osiągnięcia dodatniej stopy zwrotu bez względu na sytuację na rynku. Czy jest to możliwe? Według menedżerów tych funduszy osiąganiu takiego celu ma służyć elastyczna polityka inwestycyjna, która polega na lokowaniu środków w różne klasy aktywów, czyli oprócz akcji i obligacji także w towary (np. surowce, energia, płody rolne etc.), waluty, instrumenty pochodne. Aktywa są lokowane nie tylko na rynku polskim, ale również zagranicznych. Szczególnie w przypadku funduszy zamkniętych zarządzający mają większą swobodę w zakresie kreowania strategii, lewarowania i limitów. Skład portfela jest zmienny, a udziały poszczególnych instrumentów finansowych są dostosowywane do koniunktury.

Fundusze absolutnej stopy zwrotu stosują różne strategie, polegające m.in. na zajmowaniu pozycji długich i krótkich, arbitrażu, market timing, kombinacji różnych instrumentów, wykorzystywaniu nadzwyczajnych okazji czy trendów makroekonomicznych. Pozwala im to osiągać zyski nie tylko podczas wzrostów cen aktywów, ale również kiedy spadają ich notowania. Korzystanie z dźwigni finansowej, dającej ekspozycję powyżej 100% wartości aktywów, pozwala na zwiększenie stopy zwrotu. Tego rodzaju fundusze, starają się wykorzystać możliwości zarabiania na różnych rynkach, dlatego inwestują na rynku krajowym oraz globalnie.

Obecnie w ofercie krajowych TFI znajdują się 84 fundusze zakwalifikowanych do grupy funduszy absolutnej stopy zwrotu. Z tego 64 działa w formie funduszu inwestycyjnego zamkniętego, pozostałe to fundusze inwestycyjne otwarte i specjalistyczne fundusze inwestycyjne otwarte. Są to stosunkowo młode podmioty – tylko 20 funduszy działa dłużej niż 5 lat. Towarzystwa chętnie wprowadzają na rynek nowe produkty, które dawałby im przewagę konkurencyjną, a pojęcie „absolutna stopa zwrotu” ma niejednokrotnie znaczenie marketingowe. Rynek rośnie więc dynamicznie. W ciągu ostatnich 36 miesięcy liczba tych funduszy podwoiła się, a w okresie 12 miesięcy przybyło ich 17.

Jak sobie radzą?

Praktyka pokazuje, że rozrzut stóp zwrotu funduszy absolutnej stopy zwrotu jest szeroki. Wiele zamiast zysków ponosi straty w różnych okresach czasu. Najwyższą stopę zwrotu za ostatnie 12 miesięcy uzyskał CORUM Opportunity Absolute Return FIZ (16,5%). Najsłabiej w tym okresie wypadła Opera za 3 Grosze ponosząc stratę 31,5%.

Z reguły w fundusze zamknięte powinno się inwestować w średnim lub długim horyzoncie czasowym. Więc spójrzmy jak radziły sobie fundusze absolutnej stopy zwrotu w okresie ostatnich 36 miesięcy.

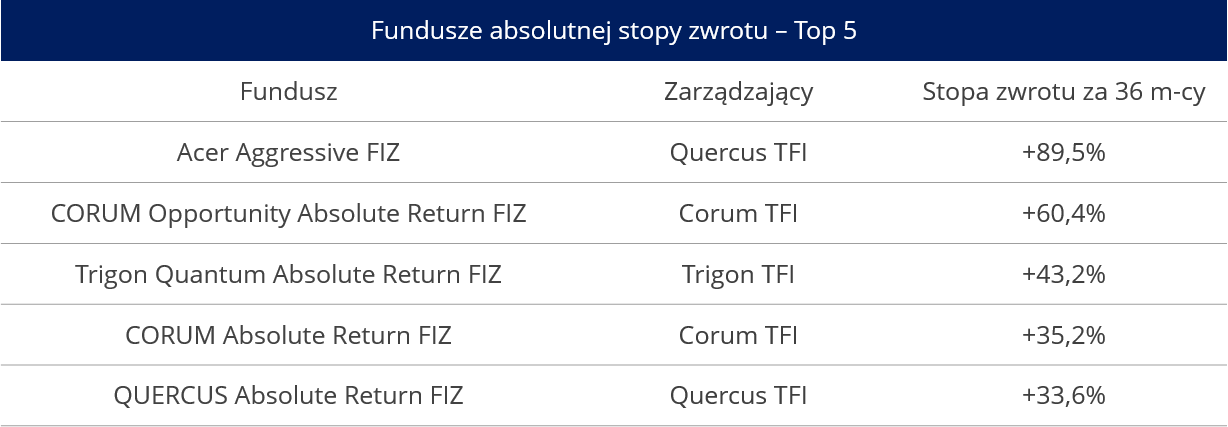

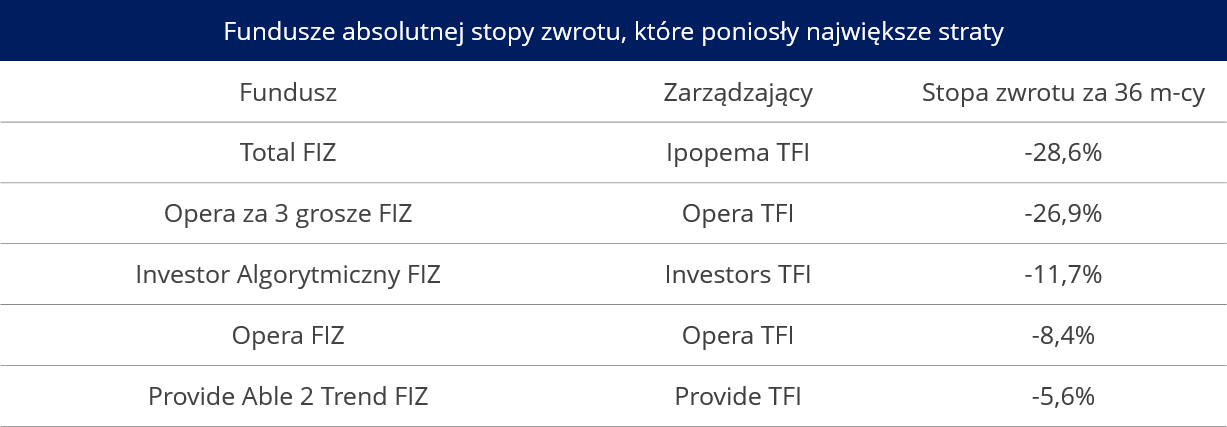

Spośród 40 funduszy działających co najmniej trzy lata, 31 z nich (tj. 75%) osiągnęło dodatnią stopę zwrotu. Na stracie jest więc co czwarty fundusz. Średnia stopa zwrotu za ten okres wyniosła 12,6%, a mediana stóp zwrotu stanowi 9,1%. Najlepszym wynikiem na poziomie 89,5% może poszczycić się Acer Aggressive FIZ zarządzany przez Quercus TFI. Natomiast największą stratę, stanowiącą 28,6%, poniósł Total FIZ, którym zarządza Ipopema TFI. Natomiast spośród 20 funduszy obecnych na rynku dłużej niż 5 lat, połowa odnotowała stratę za ten okres.

W tabeli 1 przedstawiono 5 funduszy najlepiej zarządzanych w oparciu o kryterium stopy zwrotu za okres ostatnich 36 miesięcy. Warto zwrócić uwagę, że w tej piątce dominują dwa towarzystwa – Quercus TFI oraz Corum TFI. Dobrze radzi sobie z zarządzaniem tego rodzaju funduszami Altus TFI, którego trzy fundusze znalazły się w drugiej piątce.

Niestety, nie wszystkie fundusze regularnie wypracowują dodatnie stopy zwrotu. Wiele ponosi straty, a niektóre są bardzo dotkliwe. W tabeli 2 przedstawionych zostało 5 funduszy, których wartość tytułów uczestnictwa spadła w okresie ostatnich 36 miesięcy w najwyższym stopniu.

Jak inwestować?

Przy wyborze funduszu absolutnej stopy zwrotu kryterium wysokiego zysku nie powinno być priorytetem. Należy przede wszystkim zwracać uwagę na bezpieczeństwo oraz możliwość uzyskiwania dodatniej stopy zwrotu w każdych warunkach, ale nie koniecznie rekordowo wysokiej. Praktyka pokazała, że w wielu przypadkach za pojęciem „fundusz absolutnej stopy zwrotu” nie stoi bezpieczeństwo i efektywność zarządzania. Sama nazwa nic nie gwarantuje, a jej znaczenie może być tylko marketingowe. Wiele strategii tych funduszy jest obarczonych znaczącym ryzykiem poniesienia straty, które, jak pokazała praktyka, niejednokrotnie materializują się. Fundusz nie osiąga deklarowanego celu inwestycyjnego, gdyż przyjęta strategia zarządzania nie działa lub jest błędna. Przyczyn może być wiele –źle skonstruowana strategia, lub brak dostosowana do aktualnych warunków rynkowych, lub błędne realizowanie, co może być skutkiem braku doświadczenia i profesjonalizmu osób zarządzających funduszem.

Wybierając fundusz należy sprawdzić, czy faktycznie wypracowuje on zyski niezależnie od panującej koniunktury na rynku. Wiele dowiemy się z analizy stóp zwrotu mierzonych w różnych okresach, np. kwartalnych, półrocznych, rocznych, trzy- i pięcioletnich. Porównanie wyników funduszu z indeksem giełdowym pozwala ocenić, czy nie poddaje się on dekoniunkturze i zarabia w różnych sytuacjach na rynku kapitałowym. Warto też sprawdzić, kto zarządza funduszem, jakie posiada kwalifikacje, doświadczenie i jakie uzyskiwał dotychczas wyniki zarzadzania. Takich specjalistów nie ma wielu, ale zarządzane przez nich fundusze dobrze sobie radzą w zmiennych, nieraz trudnych, warunkach rynkowych.

Michał Kasperek, Ekspert Domu Maklerskiego Michael / Ström

Bądź na bieżąco z newsami ze świata finansów!

Zapraszamy do subskrypcji naszych kanałów social media: