Rośnie oprocentowanie obligacji korporacyjnych

Rośnie oprocentowanie obligacji korporacyjnych

07 - Aug - 2018 — 4•min

Emil Szweda,

Emil Szweda,

dla Michael/Ström Dom Maklerski

W ostatnich miesiącach kolejni emitenci obligacji regularnie podnoszą oprocentowanie lub w inny sposób starają się podnieść atrakcyjność oferowanych papierów. Rynek emitenta zmienił się w rynek inwestora.

To oczywiście jeden ze skutków afery GetBack, której efektem jest obniżone zaufanie inwestorów indywidualnych, nie tyle do poszczególnych emitentów, ile raczej do całej klasy aktywów. Efektem jest zmniejszona liczba emisji publicznych adresowanych do inwestorów indywidualnych (w II kwartale – zwykle najlepszym okresie na emisje publiczne, na ich przeprowadzenie zdecydowały się tylko cztery firmy), ale także odpływy środków z funduszy obligacji korporacyjnych, które w ciągu czterech miesięcy (od marca do czerwca) przekroczyły 1 mld zł, w tym 400 mln zł w samym tylko czerwcu.

Inaczej mówiąc - chętnych do kupowania obligacji jest mniej niż było i rynek uległ właściwie całkowitej przebudowie. Jeszcze w latach 2016-17 z ponad 60 emisji publicznych tylko dwie nie zakończyły się redukcją zapisów, powszechnym zjawiskiem było natomiast obniżanie marż i wydłużanie okresów spłaty obligacji. Teraz obserwujemy zachowania przeciwne - coraz więcej emitentów decyduje się na zaoferowanie wyższego oprocentowania i - bywa - skrócenie okresu inwestycji.

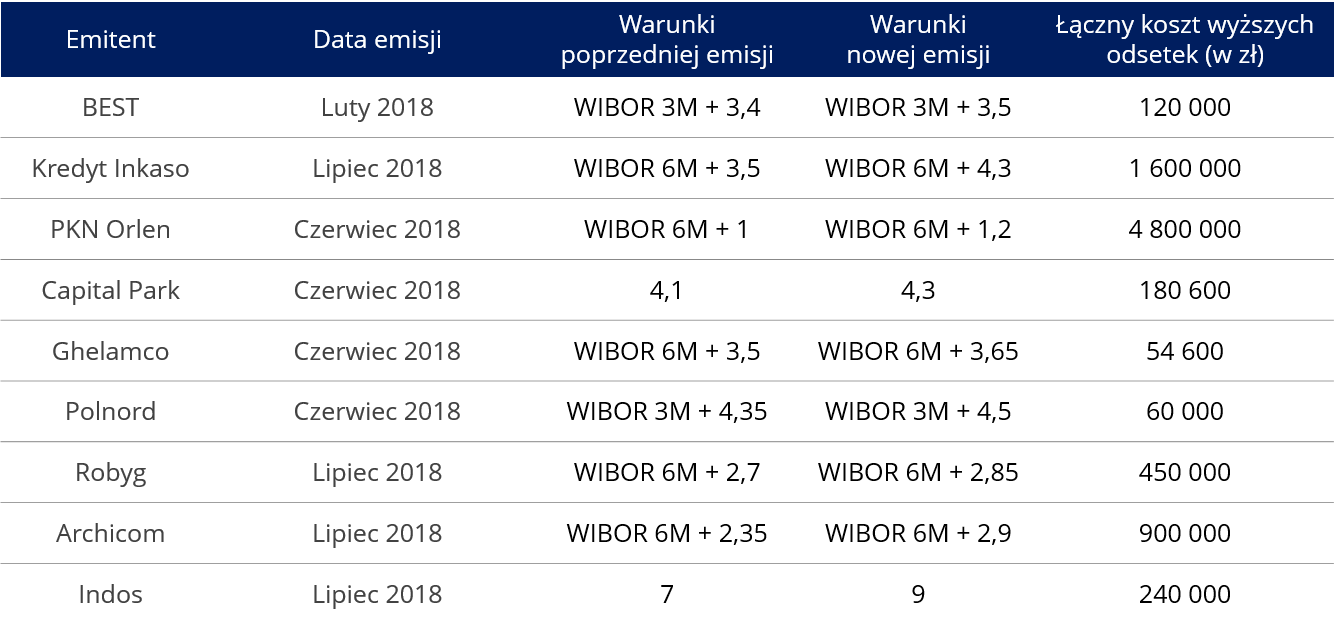

Mogliśmy to zjawisko obserwować już na początku roku w przypadku spółek z branży windykacyjnej. W lutym emisję publiczną obligacji przeprowadzał Best, który zdecydował się na podniesienie marży o 10 pkt bazowych i skrócenie okresu inwestycji do czterech lat, względem poprzedniej emisji (z listopada 2017 r.). W marcu zaś o 20 pkt bazowych, względem emisji z grudnia, marżę podniosło Kredyt Inkaso.

Po utracie zdolności do regulowania zobowiązań przez GetBack, zjawisko zaczęło być widoczne także w przypadku emitentów pochodzących z innych branż, a koronnym dowodem zmian zachodzących na rynku, były majowe emisje publiczne PKN Orlen, w których koncern zaoferował inwestorom wzrost oprocentowania o 0,2 pkt proc. i skrócenie inwestycji o rok (do czterech lat) względem warunków emisji z grudnia ub.r.

W kolejnym miesiącu na podniesienie oprocentowania zdecydowali się deweloperzy - Capital Park, Robyg i Ghelamco, ale w tym wypadku wzrost odsetek o 15-20 pkt bazowych nie spotkał się z uznaniem rynku i żadna z ich emisji nie zakończyła się pełnym powodzeniem (najwięcej - 60 proc. maksymalnej wartości emisji, czyli 60 ze 100 mln zł - pozyskał Robyg). O pełnym powodzeniu emisji wartej 40 mln zł poinformował za to Polnord, co miało odbyć się relatywnie niewielkim kosztem podniesienia marży o 15 pkt bazowych względem ostatniej z emisji wprowadzonej przez Polnord na Catalyst. Warto jednak odnotować, że nowe obligacje zastąpiły publiczną emisję oprocentowaną na 3,5 pkt proc. ponad WIBOR (o 1 pkt proc. niżej niż najnowsza emisja).

W lipcu z kolei wyższe o 55 pkt bazowych oprocentowanie zaoferował Archicom (deweloper o tradycyjnie bardzo niskim udziale finansowania dłużnego), choć w zamian oczekiwał wydłużenia okresu spłaty o rok (do czterech lat). Z kolei Kredyt Inkaso zdecydował się na przeprowadzenie emisji prywatnej, adresowanej zapewne głównie do inwestorów finansowych i w tym wypadku marża wzrosła o 80 pkt bazowych (względem analogicznej emisji z grudnia ub.r.). Wszystkich przelicytował zaś Indos, który obligacje oprocentowane na 7 proc. zamienił na 9-proc. Jednak ta ostatnia oferta nie jest całkiem miarodajna dla rynku - po pierwsze ze względu na kwotę emisji (4 mln zł), po drugie z uwagi na skierowanie jej wyłącznie do posiadaczy poprzedniej emisji - warunki emisji nie były weryfikowane przez szersze grono inwestorów.

Tabela: Emisje obligacji z podniesionym oprocentowaniem

Przez rynek przeszło w tym czasie więcej emisji prywatnych i nie w każdym przypadku oprocentowanie obligacji wzrosło, Voxel zdołał je nawet nieco obniżyć, a w wielu przypadkach ostatecznych warunków emisji nie podano do publicznej wiadomości. Niemniej środki pozyskały CCC, Pekabex, Marvipol czy Unibep, by wymienić tylko emisje z czerwca br. Nie można więc mówić o całkowitym zastoju rynku, a jedynie o tym, że jest on dla emitentów bardziej wymagający, ponieważ muszą oni rywalizować o względy inwestorów, tak profesjonalnych jak i indywidualnych. W gruncie rzeczy jest to sytuacja korzystna dla nabywców obligacji, ponieważ mogą oni liczyć na lepsze warunki emisji przy praktycznie takim samym poziomie ryzyka jak kilka miesięcy wcześniej.

Emil Szweda dla Michael/Ström Dom Maklerski

Bądź na bieżąco z newsami ze świata finansów!

Zapraszamy do subskrypcji naszych kanałów social media: