Najniższe stopy procentowe w historii. <br>Ponad 2,5% gwarantowanej rocznej straty na lokacie bankowej.

Najniższe stopy procentowe w historii. <br>Ponad 2,5% gwarantowanej rocznej straty na lokacie bankowej.

14 - Oct - 2020 — 5•min

Publikacja handlowa

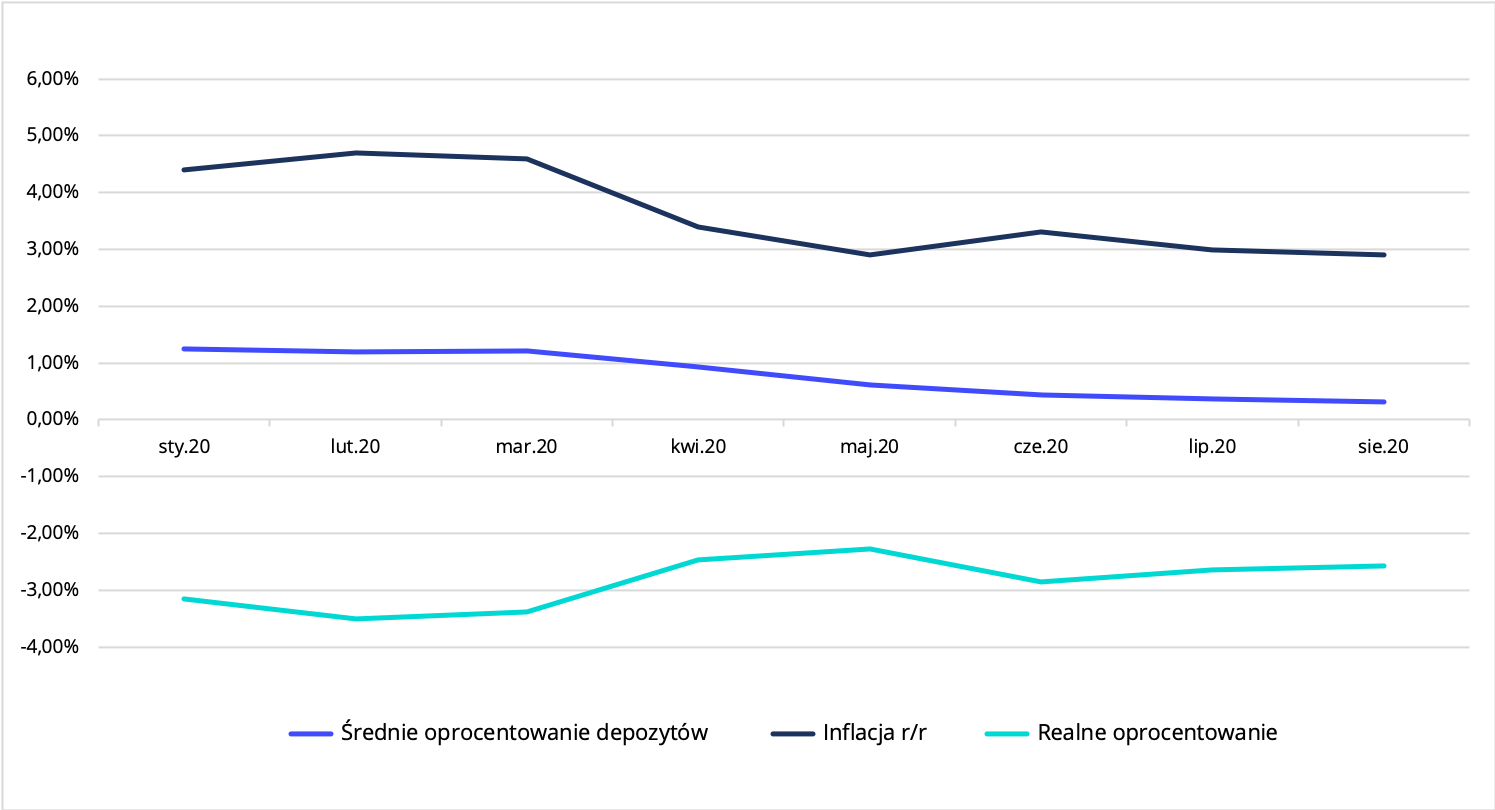

Po decyzji Rady Polityki Pieniężnej o obniżeniu stóp procentowych do rekordowo niskich poziomów, w przypadku stopy referencyjnej prawie do 0 (0,1%), drastycznie spadły oprocentowania lokat oraz depozytów. Z najnowszych danych NBP wynika, że średnie oprocentowanie lokat zakładanych w lipcu wyniosło zaledwie 0,36 proc. Dla porównania inflacja w lipcu wynosiła 3%, tym samym realna strata dla posiadacza lokaty wyniosłaby 2,64% w skali roku. W obliczu tych danych nie powinno dziwić, że w okresie od marca 2020 r. do sierpnia 2020 r. z lokat i depozytów odpłynęło ponad 85 mld złotych (spadek o prawie 22%). Z czego w samym sierpniu tego roku około 16 mld zł.

Społeczeństwo wyraźnie szuka nowych form oszczędzenia oraz inwestowania, a banki przestają pełnić rolę miejsca pierwszego wyboru dla ulokowania wolnych środków. Jaką alternatywę może zaoferować rynek finansowy osobie, która chce się obronić przed inflacją i jednocześnie zarobić?

Wykres poniżej: Realne oprocentowanie depozytów

(opracowanie własne, dane na podstawie NPB i GUS)

Najbezpieczniejszą z możliwości bez górnego limitu środków do zainwestowania, mogą być obligacje skarbowe. Obligacje polskiego Ministerstwa Finansów gwarantują jedną z wyższych stóp zwrotu wśród krajów rozwiniętych. Mamy tutaj do wyboru dwie ścieżki inwestycyjne, każda z nich jest atrakcyjna dla określonej grupy odbiorców. Pierwszą są oszczędnościowe obligacje skarbowe, dostępne głównie dla osób fizycznych, z wyłączeniem firm. Najpopularniejsze z nich to obligacje 3-miesięczne (0,5% w skali roku), 2 letnie (1% w skali roku) oraz 4 letnie indeksowane inflacją (1,3% w pierwszym roku, a od 2 roku 0,75% + inflacja). Każda z nich gwarantuje stopę zwrotu wyższą niż średnie oprocentowanie lokat. Nie obowiązuje przy nich limit 100 000 euro kwoty gwarantowanej przez BFG (cała kwota inwestycji jest gwarantowana przez Skarb Państwa). Istnieje również możliwość wcześniejszego zakończenia inwestycji chociaż oczywiście wiążę się to z dodatkowymi, nie najniższymi kosztami np. 0,7% utraconego zarobku w przypadku obligacji 4 letnich.

Druga ścieżka inwestycji w obligacje skarbowe to rynek międzybankowy, na którym dostępne są papiery skarbowe nabywane w przetargach organizowanych przez Ministerstwo Finansów. Głównymi uczestnikami tego rynku są polskie oraz zagraniczne banki, fundusze oraz duże korporacje, a średnia wielkość transakcji wacha się między 10 a 25 mln zł. W tym przypadku obligacją skarbową podobnie jak akcją, można handlować z innymi uczestnikami rynku co sprawia, że koszty wejścia oraz wyjścia z inwestycji przy ogromnej płynności tego rynku są relatywnie niskie. Obligacje tego typu nabyć mogą również inwestorzy indywidualni. Dostępne są one zazwyczaj w usłudze Private Banking świadczonej przez banki czy domy maklerskie dla klientów z określonym pułapem aktywów, zazwyczaj od 1 mln zł. Średnie rentowności obligacji tego typu są mocno zróżnicowane, zaczynając od ujemnych rentowności przy papierach do 2 lat (gwarantowana strata) do 1,3% przy papierach 10 letnich. Jednak pandemia koronawirusa oraz jej następstwa utworzyły na tym rynku ciekawą alternatywę, jaką są obligacje emitowane przez Bank Gospodarstwa Krajowego (BGK), posiadające gwarancję Skarbu Państwa. Tym samym posiadamy instrument z wszelkimi cechami obligacji skarbowej (gwarancja, brak górnego limitu inwestycji, bardzo duża płynność), a jednocześnie ze znacznie wyższą rentownością. W tym przypadku przy obligacji BGK wyemitowanej na 5 lat rentowność wynosi w okolicach 1%, przy 7-letnich jest to już 1,5%, a przy 10-letnich prawie 2%. Rentowności nie uwzględniają oczywiście potencjalnego zysku lub straty na zmianie ceny obligacji. Jednak przy prostym założeniu, że w perspektywie najbliższych dwóch lat stopy procentowe w Polsce nie ulegną zmianie, a rentowności krótszych obligacji są mniejsze (ich cena wyższa) można spodziewać się wzrostu cen wskazanych powyżej obligacji, a tym samym dodatkowego zarobku i wyższej rentowności inwestycji. Oczywiście sytuacja mogłaby wyglądać odwrotnie przy wzroście stóp procentowych i spadku ceny posiadanej obligacji.

Wskazane powyżej rentowności obligacji BGK zapewniają oprocentowanie kilkukrotnie wyższe niż średnie oprocentowanie lokat. Dodatkowo część banków (np. PKO BP, Santander) nie zakłada już lokat dla firm. Istnieje też spora szansa, że wyższe depozyty zostaną obciążone dodatkową opłatą, co już od kilku lat jest „normą” na zachodzie. Oprocentowanie lokat i depozytów dla klientów indywidualnych, ale dla wyższych kwot (100 tys. zł w górę) znajduje się poniżej średniego oprocentowania lokat i bardzo często zaczyna zbliżać się w okolice zera. Dodatkowo warto zanotować fakt, że gwarancja BFG dotyczy kwot do 100 000 euro. W obliczu powyższego obligacje BGK z gwarancją Skarbu Państwa wydają się idealną alternatywą dla średnio i długoterminowych lokat i depozytów. Ostatecznie 1,5-2% zarobku jest opcją znacznie ciekawszą niż płacenie bankowi za utrzymywanie środków na rachunkach bieżących.

Obligacje skarbowe zdecydowanie są jedną z najbezpieczniejszych oraz najprostszych alternatyw inwestycyjnych. Przy założeniu, że oprocentowanie lokat i depozytów będzie dalej spadać, a podwyżka stóp procentowych nie powinna nastąpić w perspektywie najbliższych dwóch lat, obligacje skarbowe pozostaną w pełni bezpieczną przystanią z stopami zwrotu wielokrotnie wyższymi niż w bankach. Ostatecznie czy wybór inwestycji w obligacje BGK z gwarancją Skarbu Państwa, oprocentowaną na 1,5-2%, z możliwością wyjścia w każdej chwili bez utraty odsetek, nie jest ciekawszy niż lokata na 0,36%?

Szymon Gil, CIIA

Dom Maklerski Michael / Ström

Jeśli zainteresował Cię artykuł i chcesz się dowiedzieć więcej na temat obligacji skarbowych, poniżej znajduje się link do oferty dla naszych Klientów:

Materiał informacyjny o obligacjach skarbowych

Zachęcamy również do bezpośredniego kontaktu z Doradcą, który szczegółowo wyjaśni wszelkie wątpliwości.