Coraz korzystniejsze warunki na rynku obligacji korporacyjnych

Coraz korzystniejsze warunki na rynku obligacji korporacyjnych

08 - Sie - 2019 — 4•min

Spadająca rentowność obligacji skarbowych powoduje, że na ich tle korzystniej prezentują się obligacje korporacyjne, których oprocentowanie zależne jest od stopy WIBOR.

Rentowność obligacji skarbowych spada na całym świecie, a w Polsce – w przypadku papierów dziesięcioletnich – dotarła w lipcu do 2,2 proc. Tak niskiego poziomu nie obserwowaliśmy od marca 2015 r. Warto w tym kontekście przypomnieć, że historyczny dołek rynek wyznaczył niewiele wcześniej – w styczniu 2015 r. skarbowe dziesięciolatki dawały przez kilka dni nawet mniej niż 2 proc. rentowności.

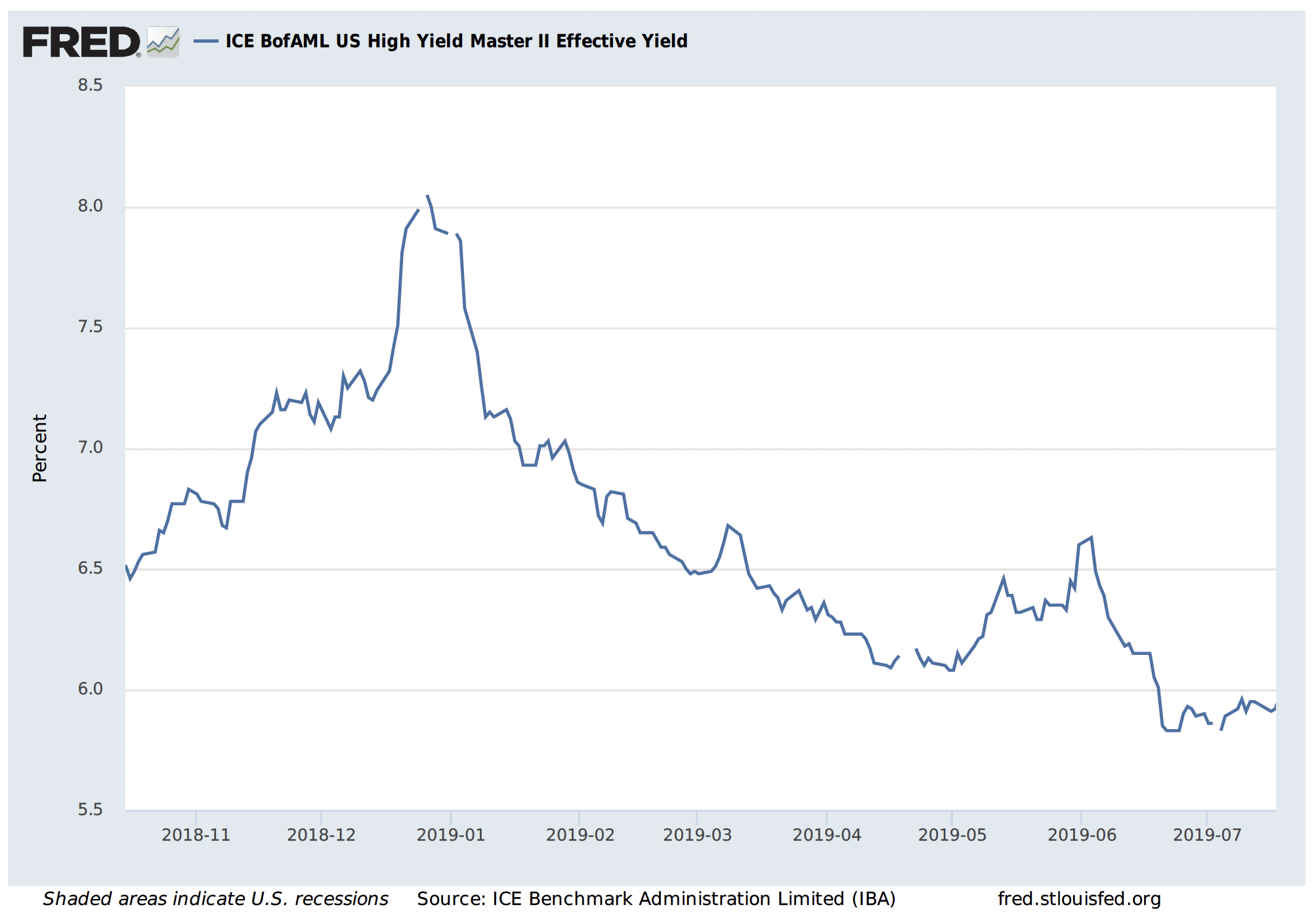

Na rynkach rozwiniętych spadająca rentowność papierów skarbowych przekłada się także na spadek rentowności obligacji korporacyjnych. Rentowność amerykańskich 10-latek spadła od IV kwartału z 3,25 proc. do niewiele ponad 2 proc. w połowie lipca, a w tym samym czasie indes BofAML US High Yield Master II Effectve Yield mierzący rentowność obligacji amerykańskich przedsiębiorstw o ratingu spekulacyjnym, wykazał spadek dochodowości obligacji w tej grupie z 8 proc. w grudniu ub.r., do nieco poniżej 6 proc. obecnie. Podobne zjawisko możemy obserwować także na innych rynkach rozwiniętych - inwestorzy szukający rentowności, na którą nie mogą już liczyć w przypadku papierów skarbowych, chętniej kupują obligacje korporacyjne, także te o niższym ratingu. Wszędzie, ale… nie w Polsce.

Rodzimy rynek obligacji wciąż znajduje się w fazie niskiej aktywności i w niczym nie przypomina tego, którego obraz pamiętamy choćby z roku 2015, gdy spadkowi rentowności obligacji skarbowych towarzyszył wzmożony popyt na obligacje korporacyjne, co skutkowało obniżaniem oprocentowania tych ostatnich i wydłużaniem terminu spłaty. Od nieco ponad roku obserwujemy trend wręcz odwrotny – oprocentowanie obligacji rośnie, a warunki emisji przewidują dodatkowe ustępstwa na rzecz inwestorów (zabezpieczenia, wcześniejszy częściowy wykup, etc.). Trudno wprawdzie mówić o zmierzonym zjawisku, ale na podstawie warunków emisji obligacji przeprowadzonych w ostatnich 12 miesiącach, można mówić o przeciętnym wzroście oferowanego oprocentowania obligacji od 0,2 pkt proc. do nawet 2 pkt proc. marży ponad WIBOR. Dla przykładu – w czerwcu Kruk przeprowadził prywatną emisję sześcioletnich papierów oferując 4 pkt proc. ponad WIBOR 6M, choć w przeszłości za takie papiery wystarczyło, jeśli oferował 3,25 pkt proc. marży. Zjawisko to dotyczy także dużych podmiotów – także w czerwcu Enea – jedna z największych grup energetycznych w kraju – zaoferowała pięcioletnie papiery oprocentowane na 1,2 pkt proc. ponad WIBOR, choć w poprzedniej emisji (właśnie z 2015 r.) było to 0,85 pkt proc. ponad WIBOR. Przeciętnie można oczekiwać kuponów wyższych o 0,5-0,8 pkt proc. niż jeszcze w 2017 roku, ale oprocentowanie jest w każdym przypadku ustalane indywidualnie, nie brakuje też podmiotów, które plasują obligacje przy niezmienionym, a nawet i niższym oprocentowaniu niż np. dwa lata temu.

Zdecydowana większość obligacji korporacyjnych oprocentowana jest według wzoru WIBOR plus marża, co powoduje, że ich oprocentowanie praktycznie nie zmienia się, tak długo jak długo nie zmienia się sam WIBOR, zależny z kolei od decyzji Rady Polityki Pieniężnej. Wszystko to razem sprawia, że obligacje korporacyjne zyskują na atrakcyjności względem obligacji skarbowych, przynajmniej w oczach inwestorów instytucjonalnych. Inwestorzy indywidualni mogą bowiem korzystać z oferty Ministerstwa Finansów przygotowanej z myślą o drobnych nabywcach – tu warunki emisji nie ulegają zmianie od wielu miesięcy.

Jakie skutki może ta sytuacja przynieść dla rynku? Prawdopodobny jest – przynajmniej czasowy – wzrost stóp zwrotu funduszy inwestujących w obligacje skarbowe lub lokujących w nich poduszkę płynnościową. Zarządzający funduszami mogą też łaskawiej spojrzeć na obligacje korporacyjne, które oferują im wyższą premię względem papierów skarbowych i tym samym popyt na tego rodzaju papiery może zacząć rosnąć, co w dalszej perspektywie pozwala oczekiwać zakotwiczenia marż na obecnym poziomie, a być może także ich spadku w nieco bardziej odległym terminie.

Z punktu widzenia inwestorów indywidualnych, którzy mogą budować portfele zarówno na rynku wtórnym, pierwotnym lub za pośrednictwem funduszy inwestycyjnych sytuacja także sprzyja decyzjom inwestycyjnym, ponieważ w każdym z tych wariantów pojawia się szansa na wyższy zysk bez podejmowania wyższego niż do tej pory ryzyka, wyjąwszy może fundusze obligacji z przewagą papierów skarbowych – nie wiadomo bowiem czy niskie już obecnie rentowności będą nadal spadały choć i tego trendu nie można w perspektywie kilku miesięcy wykluczyć.

Emil Szweda

dla Michael / Ström Dom Maklerski

Szukaj

Szukaj