Rynek obligacji korporacyjnych rozgrzany do czerwoności w pierwszej połowie 2023 roku

Rynek obligacji korporacyjnych rozgrzany do czerwoności w pierwszej połowie 2023 roku

13 - Lip - 2023 — 6•min

W tym roku rynek publicznych (prospektowych) emisji obligacji korporacyjnych rozgrzany jest do czerwoności. Najlepiej świadczy o tym fakt, że ich wartość wyniosła 300 mln zł, jednak wartość zapisów złożonych przez inwestorów, wynosi aż 558 mln zł! A to sprawia, że średnia redukcja zapisów wyniosła 35 proc. Jest tu mowa wyłącznie o emisjach zakończonych do 30 czerwca. Idziemy na rekord, a mamy dopiero połowę roku. Najdobitniej świadczy o tym fakt, że aktualnie mamy dwie kolejne emisje publiczne w toku (Echo Investment i Kredyt Inkaso), a wciąż wielu emitentów posiada aktywne prospekty emisyjne bądź prospekty złożone do akceptacji KNF.

W tym roku mieliśmy już 10 publicznych emisji obligacji firm. Największa ich kumulacja na razie była w czerwcu, kiedy mieliśmy aż 4 emisje. Kwiecień był niewiele gorszy, z 2 emisjami. W zakresie liczby emisji faworytem jest PragmaGo, która zdążyła przeprowadzić już 3 emisje.

Prawdziwym ulubieńcem inwestorów jest jednak spółka windykacyjna Kruk, która przeprowadziła dwie emisje publiczne po 50 mln zł każdy. W przypadku pierwszej z nich, popyt zgłoszony przez inwestorów to 105 mln zł, a redukcja zapisów aż 52%. Druga z emisji jeszcze mocniej rozbiła bank, inwestorzy zapisali się na 155 mln zł, a redukcja wyniosła 68%. Rekordowe wyniki spółki, dynamiczna ekspansja zagraniczna, branża inna niż deweloperska (dominująca na rynku Catalyst) – to wszystko czynniki zachęcające inwestorów indywidualnych.

9 z 10 emisji publicznych w tym roku zakończyło się redukcją zapisów. Niechlubnym wyjątkiem jest jedynie marcowa emisja Best-u, gdzie spółka zebrała 11,2 mln, z planowanych 20 mln zł. Poziomy redukcji wahały się od 11% (Dekpol, jednak przy dość sporej emisji w kwocie 40 mln zł) do wspomnianych 68% Kruka. Sporą redukcją może się też pochwalić pierwsza publiczna emisja w tym roku spółki PragmaGo, kiedy wyniosła ona 66%, 58,5 mln zł zapisów inwestorów przy emisji na 20 mln zł.

Inwestorów do tak aktywnego udziału w emisjach publicznych zachęca też z pewnością oprocentowanie. Najmniej ze wskazanych emitentów „płaci” Kruk, czyli 4,00% ponad WIBOR trzymiesięczny. Najwięcej zyskuje Cavatina Holding i PragmaGo, czyli 6,00% ponad WIBOR. Jednak ta ostatnia wyłącznie w pierwszej emisji w tym roku, w drugiej płaciła już 5,50%, a w ostatniej 5,30%. Tym samym średnie oprocentowanie ponad WIBOR emisji publicznych w tym roku wyniosło 5,18%. Zdecydowanie jest to powyżej średniego wyniku większości funduszy inwestycyjnych w Polsce, nie wspominając o i tak wysokim obecnie średnim oprocentowaniu lokat czy depozytów.

Lp |

Emitent |

Wartość emisji |

Oprocentowanie |

Tenor (lata) |

Data |

Wielkość zapisów (mln) |

Redukcja (%) |

1 |

PragamGO |

20 |

6,00%+WIB3M |

2 |

Styczeń |

58,5 |

66% |

2 |

Kruk |

50 |

4,00%+WIB3M |

5 |

Luty |

104,8 |

52% |

3 |

Best |

20 |

4,5%+WIB3M |

4 |

Marzec |

11,2 |

0 |

4 |

Kredyt Inkaso |

15 |

5,50%+WIB3M |

4 |

Kwiecień |

17 |

11,50% |

5 |

PragmaGO |

25 |

5,50%+WIB3M |

2 |

Kwiecień |

48,1 |

48% |

6 |

Marvipol |

35 |

5,50%+WIB6M |

3 |

Maj |

40,4 |

13,30% |

7 |

Cavatina Holding |

25 |

6,00%+WIB6M |

3,5 |

Czerwiec |

34,18 |

27% |

8 |

Kruk |

50 |

4,00%+WIB3M |

5 |

Czerwiec |

155,5 |

68% |

9 |

Dekpol |

40 |

5,50%+WIB3M |

3 |

Czerwiec |

45 |

11% |

10 |

PragamaGO |

20 |

5,30%+WIB3M |

|

Czerwiec |

44 |

54,20% |

|

|

Suma/Średnia redukcja |

300 |

|

|

|

558,68 |

35% |

Źródło: Michael / Ström Dom Maklerski

Inwestorzy indywidualni w całym 2022 roku odpowiadali za 40% obrotów na rynku obligacji korporacyjnych Catalyst. To drugi najlepszy wynik w historii po rekordowym 2018 roku, z udziałem indywidualnym w obrocie na poziomie niewiele lepszym, bo 41%. Inwestorzy zatem nie tylko biorą udział w emisjach publicznych, ale też aktywnie nimi „handlują”. Co trudno ocenić inaczej niż jednoznacznie pozytywnie – większa płynność, bardziej efektywne ceny.

.png)

Źródło: Dane GPW, na podstawie zleceń maklerskich Członków Giełdy

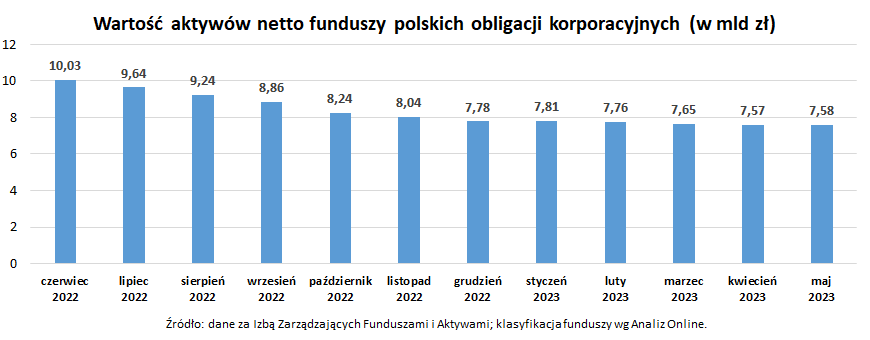

Co ciekawe, wartość aktywów polskich funduszy obligacji korporacyjnych konsekwentnie i prawie nieustannie spada. Jeszcze w czerwcu 2022 w fundusze te ulokowane było 10 mld zł, obecnie jest to 7,58 mld zł. Spadek aktywów trwa właściwie nieprzerwanie od września 2021 roku, kiedy to wynosiły one aż 15,7 mld zł. Zatem spadek do 30.05.2023 r. wyniósł aż 8,12 mld zł, czyli więcej niż obecnie ulokowane jest w tę klasę aktywów. Mała przerwa była jedynie w styczniu tego roku, kiedy aktywa wzrosły o około 3 mln zł i właśnie w maju ze wzrostem o bagatela niecały milion zł.

Inwestorów do funduszy obligacji korporacyjnych nie zachęcają nawet bardzo dobre wyniki inwestycyjne. Średni wynik tych funduszy na 30.05.2023 r. za ostatnie 12 miesięcy to 7,10%. Patrząc po przebiegu ostatnich emisji publicznych oraz udziale w obrotach na Catalyst można założyć, że inwestorzy indywidualni inwestują w obligacje korporacyjne po prostu bezpośrednio. Zapewnia im to wyższą stopę zwrotu, brak kosztów zarządzania i innych opłat poza prowizją maklerską, a przy regularnym udziale w emisjach również dywersyfikację. Dywersyfikację nie tylko pomiędzy różnych emitentów, ale też branże. Fundusz obligacji korporacyjnych zapewnia jednak niższe ryzyko, ze względu na lepszą dywersyfikację (kilkunastu, a często nawet kilkudziesięciu emitentów), specjalistyczną wiedzę zarządzających, oszczędność czasu (każdy Emitent powinien być przed zainwestowaniem dogłębnie przeanalizowany). Warto wskazać, że każde rozwiązanie ma swoje plusy i minusy. Patrząc jednak na suche fakty – inwestorzy indywidualni ewidentnie wolą samodzielnie zarządzać swoimi pieniędzmi i indywidualnie budować swój portfel inwestycyjny oparty właśnie o obligacje korporacyjne.

Szymon Gil

Makler Papierów Wartościowych

Michael / Ström Dom Maklerski

ZASTRZEŻENIE PRAWNE

Wszelkie przedstawione analizy, komentarze i konkluzje stanowią osobiste poglądy autora wyrażone w oparciu

o posiadaną fachową wiedzę dotyczącą funkcjonowania rynku finansowego.

Niniejszy materiał:

a.nie stanowi rekomendacji w ramach usługi doradztwa inwestycyjnego w rozumieniu ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi;

b.nie jest badaniem inwestycyjnym w rozumieniu rozporządzenia delegowanego Komisji (UE) 2017/565

z dnia 25 kwietnia 2016 r. uzupełniające go dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE

w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy;

c.nie spełnia standardów rekomendacji inwestycyjnej określonych w rozporządzeniu delegowanym Komisji (UE) 2016/958 z dnia 9 marca 2016 r. uzupełniającym rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów.

Szukaj

Szukaj