Komentarz tygodniowy 29/04/2020 - Rynek kapitałowy w dobie pandemii koronawirusa

Komentarz tygodniowy 29/04/2020 - Rynek kapitałowy w dobie pandemii koronawirusa

29 - Kwi - 2020 — 13•min

Bez przełomowych zmian, danych czy decyzji, otoczenie gospodarcze w ostatnim tygodniu pozostało w swoim „zamrożonym” stanie, a tempa dotrzymują mu złe albo bardzo złe odczyty makroekonomiczne.

Giełdy natomiast idą swoim torem, nie pogłębiając spadków i wykazując sporą zmienność. Trwają obecnie zmagania między realizacją dwóch scenariuszy. Pierwszy to pozytywny i długoterminowy wpływ impulsu monetarno-fiskalnego, czyli po prostu zadrukowanie kryzysu i wyjście na prostą w perspektywie najbliższych miesięcy. Drugi to wystąpienie globalnej recesji zapoczątkowanej, przyspieszonej i spotęgowanej wirusem, z której zwalczeniem wcześniej wymienione impulsy mogą mieć spore problemy.

Który ze scenariuszy ma większą szansę realizacji? Bardzo trudno udzielić dzisiaj jednoznacznej odpowiedzi, jednak wydarzenia ostatniego tygodnia mogą nas do niej przybliżyć.

Polska

Ministerstwo Finansów ścina oprocentowanie skarbowych obligacji detalicznych

W związku z obniżką stóp procentowych oprocentowanie spadnie odpowiednio :

- dla trzymiesięcznych obligacji z obecnych 1,5 do 0,5% w skali roku

- dla dwuletnich obniży się z 2,1 do 1,0%

- dla 3-letnich w pierwszym półrocznym okresie spadnie z 2,2 do 1,1 proc., później równe będzie stopie WIBOR 6M

- dla czteroletnich obniży się z 2,4 do 1,3%, natomiast marża w kolejnych latach spadnie z 1,25 do 0,75 pkt proc. ponad wskaźnik inflacji

- dla 10-letnich spadnie z 2,7 do 1,7% w pierwszym roku, później natomiast będzie ustalane jako suma wskaźnika inflacji + 1 pkt proc. marży (dotychczas 1,5 pkt proc.)

PFR sprzedał obligacje za 16,3 mld zł

Polski Fundusz Rozwoju wyemitował w poniedziałek 4-letnie obligacje o wartości nominalnej 16,3 mld zł.

Obligacje zabezpieczone są gwarancją Skarbu Państwa oraz oprocentowane w stosunku rocznym na poziomie 1,375%. Cała emisja została objęta przez banki. Popyt okazał się większy niż zakładano, zamiast planowanych 15 mld zł pozyskano ponad 16 mld zł.

Środki zostaną w całości przeznaczone na realizację rządowego programu wsparcia finansowego przedsiębiorców w związku z negatywnymi skutkami COVID-19.

"Kolejne emisje planujemy w trybie mniej więcej tygodniowym, w tej chwili ustalamy szczegóły. Zakładamy, że w pierwszych emisjach tenory będą zbliżone do 4-letnich i 5-cio letnich, natomiast chcemy je sukcesywnie wydłużać, w uzgodnieniu z rynkiem i perspektywą Skarbu Państwa, który obejmuje nasze emisje gwarancjami. Myślę, że docelowo będą to tenory pięcio-, siedmio-letnie, aż do dziesięcioletnich, natomiast w jakich proporcjach będzie to wypadkową ustaleń z ministerstwem i badania rynku" - poinformował wiceprezes PFR Bartłomiej Pawlak.

„Rozmrażanie” restrykcji i gospodarki

Zgodnie z ostatnią konferencją rządu (29.04.2020 r.), od 4 maja będą otwarte:

- galerie handlowe z zachowaniem odpowiednich obostrzeń. (klienci zobowiązani zostaną do noszenia maseczek lub przyłbic oraz rękawic. Dodatkowo na 15 m. kw. w jednym sklepie może przebywać jeden klient. Do powierzchni sprzedażowej nie wlicza się powierzchnia korytarzy.) Nadal zamknięte pozostają: miejsca rekreacji, restauracje, bary, kluby fitness, salony piękności, kina;

- sklepy budowlane w weekendy;

- hotele i inne miejsca noclegowe z ograniczeniami. Hotelowe restauracje, stołówki czy bary pozostaną zamknięte,

- niektóre instytucje kultury: biblioteki, muzea i galerie sztuk (przeprowadzane w dialogu z organami założycielskimi, prowadzącymi);

- gabinety rehabilitacji. Zamknięte pozostają salony masażu.

Od 6 maja rząd rekomenduje otwarcie żłobków i przedszkoli. Decyzja w tej kwestii ostatecznie będzie należała do organów założycielskich.

Zgodnie z zapewnieniami Premiera kolejne etapy luzowania obostrzeń będą ogłaszane co dwa tygodnie. Są trzy kluczowe kryteria otwierania kolejnych etapów. Pierwszy to stosunek osób, które wyzdrowiały w stosunku do nowych zachorowań. Drugi to dystansowanie społeczne, trzeci - wydajność służby zdrowia

Tym razem restrykcje mają bardziej realne przełożenie na gospodarkę i przedsiębiorców, nie są skupione na aktywności rekreacyjnej. Bez wątpienia jest to krok do przodu i zasadniczo pierwszy etap „prawdziwego odmrażania” gospodarki.

Źródło: Kancelaria premiera/Twitter / materiały prasowe

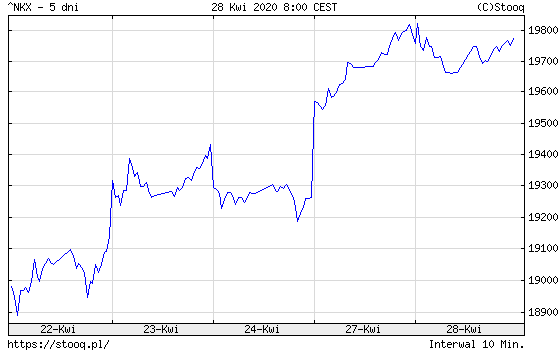

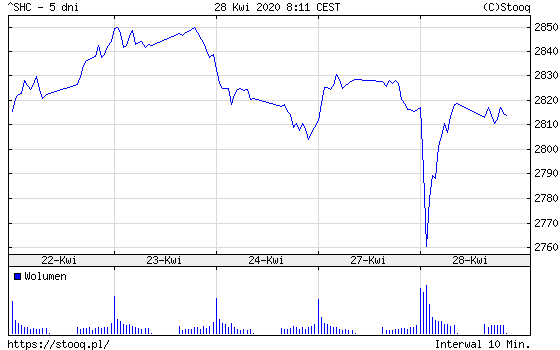

Giełda

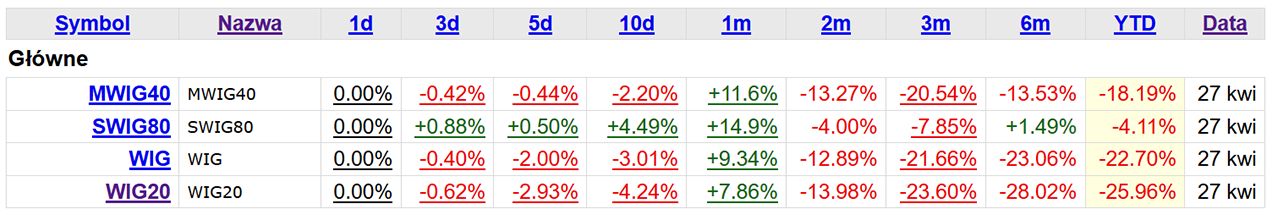

Kolejny raz ostatnie pięć dni okazało się spadkowe dla polskich indeksów giełdowych, a wyjątkiem był sWIG 80, który wzrósł o 0,5%. Reszta indeksów spadała od 0,44% w przypadku mWIG40 do 2,93% dla WIG20.

Źródło: Stooq.pl

Tym samym obserwujemy moc małych spółek z indeksu sWIG80, który zgodnie z powyższą tabelką w ciągu ostatniego miesiąca urósł już o prawie 15%, najmocniej z głównych indeksów.

Świat

USA

Kolejny raz dane z amerykańskiego rynku pracy okazały się gorsze niż oczekiwali analitycy. Liczba zadeklarowanych wstępnych bezrobotnych wzrosła o 4,427 mln. W ciągu ostatnich pięciu tygodni liczba zadeklarowanych wstępnie bezrobotnych wzrosła o ~26,209 mln.

Ukazał się również odczyty PMI za kwiecień :

- Wskaźnik PMI dla przemysłu 36,9, wobec prognozy 38

- Wskaźnik PMI dla usług 27, wobec prognozy 31,5

Niskie odczyty PMI wskazują na kiepskie nastroje wśród ankietowanych, którym w obliczu obecnej sytuacji gospodarczej trudno się dziwić. Zapewne pierwsze powiewy optymizmu zobaczymy wraz z ponownym uruchamianiem „świata”.

W odpowiedzi na stojące przed krajem wyzwania, USA szykują kolejny pakiet pomocowy dla gospodarki o wartości około 484 mld USD. Ponad 300 mld z tych środków ma trafić na uzupełnienie programu pożyczek dla poszkodowanego przez epidemię małego biznesu, kolejne 75 miliardów dolarów dla szpitali i około 25 mld USD na testy na obecność wirusa SARS-CoV-2. Łączna suma pakietów "antykoronawirusowych" wynosi około 2,8 bln USD.

„New York Times” opublikował artykuł zgodnie z którym, wliczając dodatkowe 600$ tygodniowo przysługujące bezrobotnym na czas epidemii do „średniej” stawki zasiłku - w 36 stanach statystyczny zwolniony z pracy może liczyć obecnie na więcej w zasiłkach, niż w swojej ostatniej pracy.

Może to stanowić częściową odpowiedź na bezprecedensowe, przytoczone wcześniej dane, o liczbie zadeklarowanych wstępnych bezrobotnych. Być może podczas ostatnich kryzysów wsparcie socjalne państwa nie było tak silne, przez co liczba bezrobotnych i ubiegających się o zasiłki była niższa.

Biuro Budżetowe Kongresu USA przewiduje, że zanualizowany PKB w II kwartale spadnie o 40%., a stopa bezrobocia wyniesie 16% w II kwartale, utrzymując się jeszcze w 2021 roku powyżej 10%. Główny doradca ekonomiczny Białego Domu - Kevin Hassett - stwierdził, że bezrobocie na poziomie 16% lub nawet wyższym może ukazać się już podczas odczytów danych za kwiecień.

Strefa euro

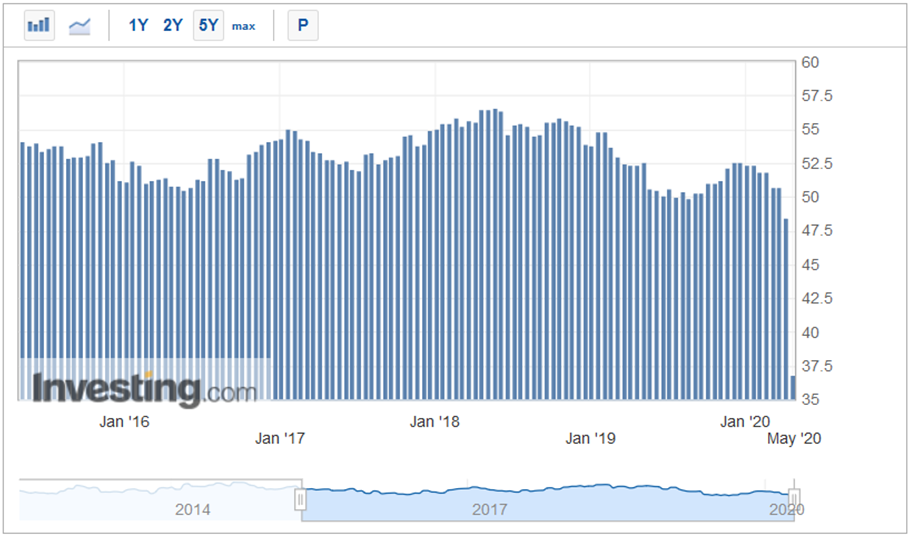

W strefie Euro, podobnie jak w USA, odczyty PMI za kwiecień okazały się bardzo słabe (w nawiasie prognoza):

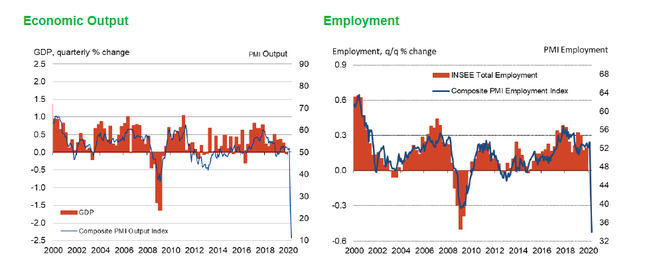

Francja:

- Wskaźnik PMI dla przemysłu 31,5 (37,5)

- Wskaźnik PMI dla usług 10,4 (25)

PMI dla usług, okazał się w przypadku Francji najsłabszy w historii odczytów, fatalny okazał się również odczyt wskaźnika dla przemysłu. Oba odczyty są gorsze, niż podczas ostatniej recesji z lat 2008/2009.

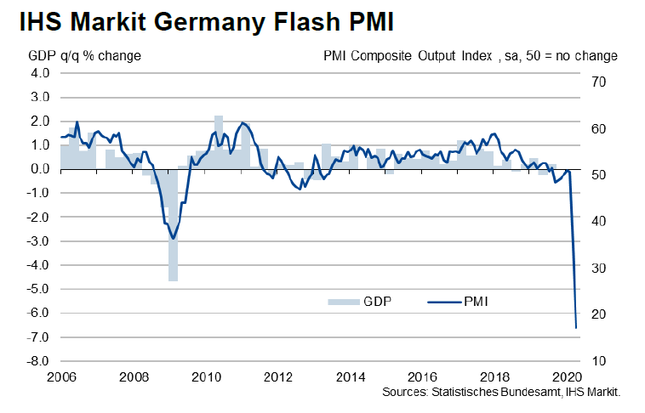

Niemcy:

- Wskaźnik PMI dla przemysłu 34,4 (39)

- Wskaźnik PMI dla usług 15,9 (28,5)

PMI dla usług odnotował rekordowo niski odczyt w Niemczech.

Wielka Brytania:

Z dodatkowych informacji, Brytyjski minister zdrowia Matt Hancock poinformował, że 23 kwietnia miały rozpocząć się próby kliniczne na ludziach szczepionki przeciw koronawirusowi stworzonej przez naukowców z uniwersytetu w Oxfordzie. Naukowcy oceniają jej szanse na sukces na około 80%, choć jak zaznaczył minister zdrowia prace nad szczepionką są "niepewną nauką”.

Dane makroekonomiczne

W zakresie pozostałych wskaźników makroekonomicznych (w nawiasie prognoza):

Polska:

- Sprzedaż detaliczna (r/r) (Marzec) -7,1% (-4,0%)

- Produkcja przemysłowa (r/r) (Marzec) -2,3% (-2,1%)

- Stopa bezrobocia (Marzec) 5,4% (5,6%)

Strefa Euro:

- Wskaźnik PMI dla przemysłu 33,6 (39,2)

- Wskaźnik PMI dla usług 11,7 (23,8)

Giełdy na świecie

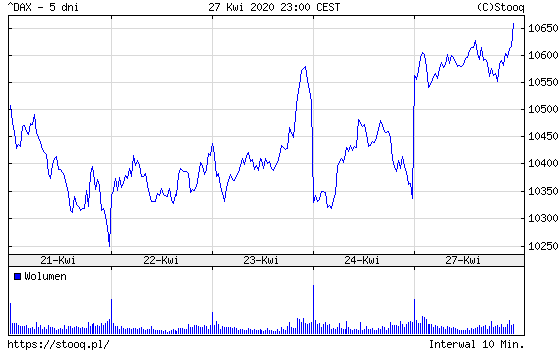

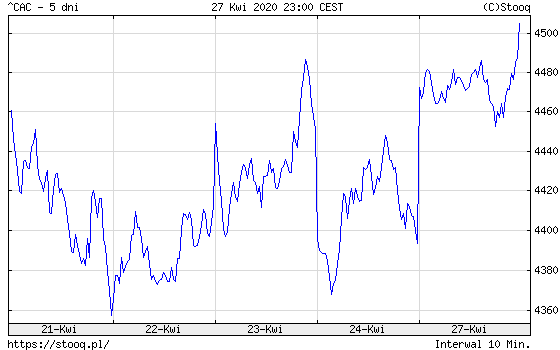

Główne europejskie indeksy kolejny tydzień z rzędu zakończyły prawie bez zmian, co dobrze ukazuje ich obecny stan gospodarek, które pozostają pogrążone w restrykcjach i nie wykazują większej „zmienności”. Niemiecki DAX spadł o 0,15%, a francuski CAC zanotował zniżkę o 0,51%.

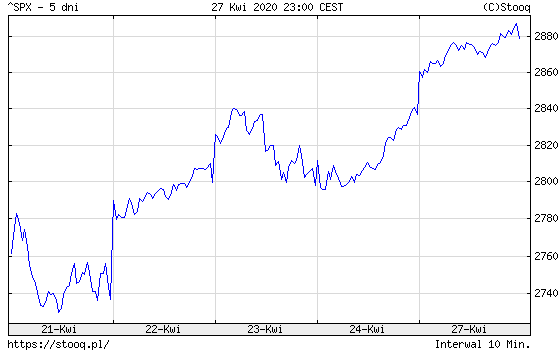

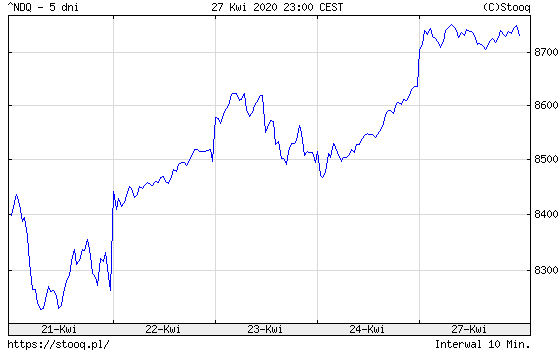

Amerykański S&P500 oraz NASDAQ notowały dalsze wzrosty (odpowiednio +1,96% oraz +1,98%), ignorując negatywne dane makroekonomiczne oraz wzrost liczby zachorowań na koronawirusa.

Zasadniczo, w przypadku Stanów Zjednoczonych giełdy wydają się rzeczywiście „zadrukowane” gotówką banku centralnego oraz rządu, tym samym pozostają w pewnym stopniu odporne na złe otoczenie gospodarcze.

Pytanie jak długo to potrwa i czy uda utrzymać się obecny stan wzrostów.

Główne azjatyckie indeksy prezentowały się następująco: japoński NIKKEI225 wzrósł o 2,54%, natomiast chiński Shanghai Composite Index – China zanotował spadek o ponad 0,5%.

Wzrosty w Japonii wynikają prawdopodobnie w dużej mierze z decyzji banku centralnego, który zdecydował między innymi o „nielimitowanym” skupie obligacji rządowych, podtrzymując zakupy krajowych funduszy ETF oraz japońskich funduszy nieruchomościowych J-REIT. Jest to kolejny dowód na to, że w odczuciu giełd i uczestników rynku, kryzys można „zadrukować” gotówką.

Rynek obligacji

Wydarzenia z rynku

Raz w miesiącu publikujemy Miesięcznik Kredytowy (dostępny na naszej stronie w zakładce „Raporty i analizy”), w którym podajemy skondensowane informacje od Emitentów. W niniejszym komentarzu podawać będziemy zatem informacje skrótowo, ich rozwinięcie będzie można znaleźć w Miesięczniku.

- Getback otrzymał w marcu 12,37 mln zł wpłat od dłużników wobec 12,15 mln zł miesiąc wcześniej.

- Kancelaria Medius nie spłaciła w terminie 100 tys. euro kapitału oraz nie wypłaciła odsetek od nienotowanych na Catalyst papierów serii P na 5 mln euro. Brak spłaty Kancelaria Medius tłumaczy „podjęciem decyzji” o zaprzestaniu obsługi obligacyjnych zobowiązań.

- Giełda Papierów Wartościowych zobowiązała się do nie nakładania na emitentów z ASO NewConnect i Catalyst kar za brak publikacji raportów rocznych i kwartalnych ale tylko pod warunkiem, że opóźnienie takie wyniesie nie więcej niż odpowiednio dwa miesiące lub 45 dni. Wynika z tego, że na raport roczny możemy czekać 6 miesięcy, a na kwartalny 105 dni.

- Best uchwalił skup własnych papierów dłużnych w celu ich umorzenia. Skup wart będzie do 5 mln zł, spółka ma prowadzić go do 31 sierpnia. Dodatkowo spółka rozpozna 42 mln zł ujemnej aktualizacji wartości posiadanych portfeli wierzytelności w wynikach za IV kwartał 2019 roku.

- Zarząd Archicomu zawiesił politykę dywidendy oraz zarekomendował Walnemu Zgromadzeniu przeznaczenie zysku za 2019 rok na kapitał rezerwowy.

- Bank Gospodarstwa Krajowego wyemitował siedmioletnie obligacje o wartości nominalnej 13 mld zł na rzecz Funduszu Przeciwdziałania COVID-19. Obligacje posiadają gwarancję Skarbu Państwa. Rentowność obligacji wynosi 1,898%.

- Cyfrowy Polsat zawarł z UniCredit Bankiem, działającym jako agent stron finansowania, umowę zmieniającą warunki kredytu terminowego oraz rewolwingowego. W ramach zmienionych warunków spłatę kredytów przedłużono o dwa lata do września 2024 r. Spłaty rat od kredytu terminowego przewidziane na 30 czerwca, 30 września i 31 grudnia tego roku oraz 31 marca przyszłego roku zostały wstrzymane, natomiast płatności następować będą dopiero od 30 czerwca 2021 r., a spółka i Polkomtel będą łącznie dokonywały równych co do kwot kwartalnych spłat w kwocie 200 mln zł każdorazowo.

- Zarząd CCC postanowił przeprowadzić przegląd opcji strategicznych dla szwajcarskiej spółki zależnej Karl Voegele AG. KVAG, w którym CCC ma 70 proc. udziałów, osiągnęło 494 mln zł przychodów ze sprzedaży w ubiegłym roku i 86,9 mln zł straty netto. Spółka miała 37,6 mln zł ujemnych kapitałów własnych przy 308,6 mln zł sumy bilansowej.

- CCC poinformowało o rozpoczęciu procesu budowy księgi popytu na nowe akcje. Zgodnie z wcześniejszymi zapowiedziami spółka z emisji chce pozyskać około 400-500 mln zł. Cena emisyjna akcji nowej emisji nie może być niższa niż 30 zł za jedną akcję.

- CCC dogaduje się z wierzycielami i oddala widmo defalt-u.

- CCC porozumiało się z instytucjami finansującymi (Banki)

- utrzymywania salda gotówki w Grupie na poziomie nie niższym niż 40 mln zł;

- Do dnia 30 czerwca 2020 r. spółka powinna pozyskać dodatkowo kwotę w wysokości nie niższej niż 300 mln złotych z tytułu emisji nowych akcji.

- Każdy z Wierzycieli potwierdził, iż prowadzi analizy kredytowe związane z udzieleniem Spółce dodatkowego finansowania w formie kredytu, zabezpieczonego poręczeniem udzielonym przez Bank Gospodarstwa Krajowego w kwocie 200 mln złotych.

- Dodatkowo spółka złożyła wniosek o udzielnie Grupie kredytu w kwocie 250 mln zł w Banku PKO BP, który będzie pełnić funkcję Koordynatora Wierzycieli.

- Umowa zawarta z bankami przewiduje utrzymanie w mocy dostępności produktów finansowych, zapewnienie dostępności na dotychczasowych warunkach limitów oraz wydłużenie okresu dostępności między innymi : kredytów, faktoringów, limitów gwarancyjnych oraz limitów dla transakcji terminowych. Łączna kwota dostępnego finansowania według stanu na dzień 31 marca 2020 r. pozostanie dostępna w okresie do dnia 30 kwietnia 2021 r.

- Strony postanowiły utrzymać w mocy wcześniejsze uzgodnienia dotyczące odroczenia płatności kwot, które stały lub staną się wymagalne lub płatne w okresie do 30 czerwca 2020 roku. Wszystkie inne zaległości powstałe po dniu 20 marca zostały rozterminowane do 30 września 2020 r. i określone zostały warunki ich spłaty po tej dacie.

- Dodatkowo CCC zobowiązało się do między innymi :

- CCC porozumiało się także z obligatariuszami wartych 210 mln zł papierów CCC0621.

Na podstawie Uchwały Zgromadzenia Obligatariuszy strony postanowiły:

- Przypadki naruszenia warunków emisji(WEO) obligacji będą odnosić się do zdarzeń po 22 kwietnia 2020, tym samym wcześniejsze zawieszenie płatności wobec banków nie będzie stanowić naruszenia WEO.

- Ograniczyć możliwości uchwalenia oraz wypłaty dywidendy lub zaliczek na poczet dywidendy przed Dniem Wykupu

- Przekroczenie wartości 3,5 Wskaźnika Zobowiązania Finansowe Netto/EBITDA na koniec 2020 nie stanowi naruszenia WEO, jeżeli przed 31 grudnia 2020 roku będzie miało miejsce dokapitalizowanie spółki o wartości nie niższej niż 250 mln zł

- Wskaźnika Obsługi Odsetek niższy niż 5,0 na koniec 2020 nie stanowi naruszenia WEO, jeżeli przed 31 grudnia 2020 roku będzie miało miejsce dokapitalizowanie spółki o wartości nie niższej niż 250 mln zł.

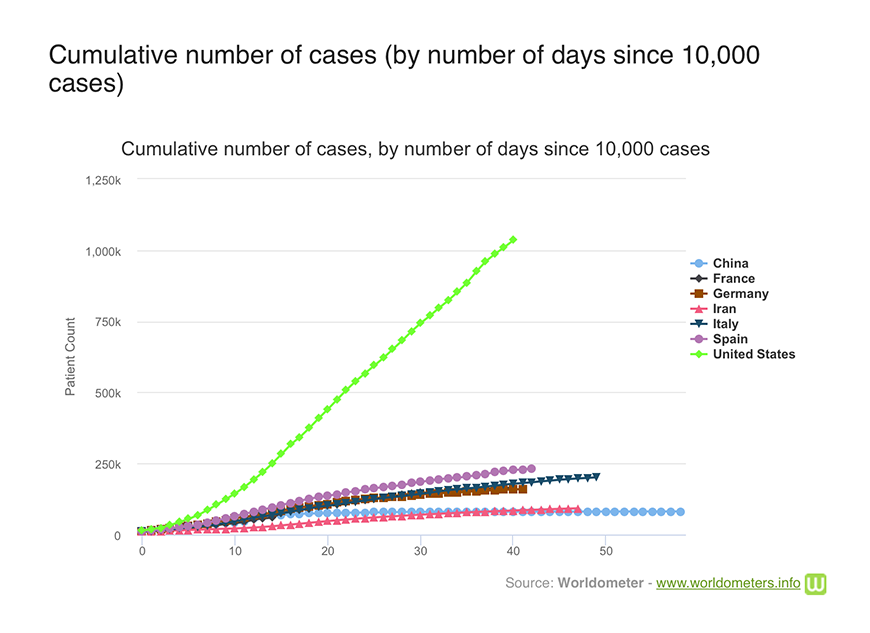

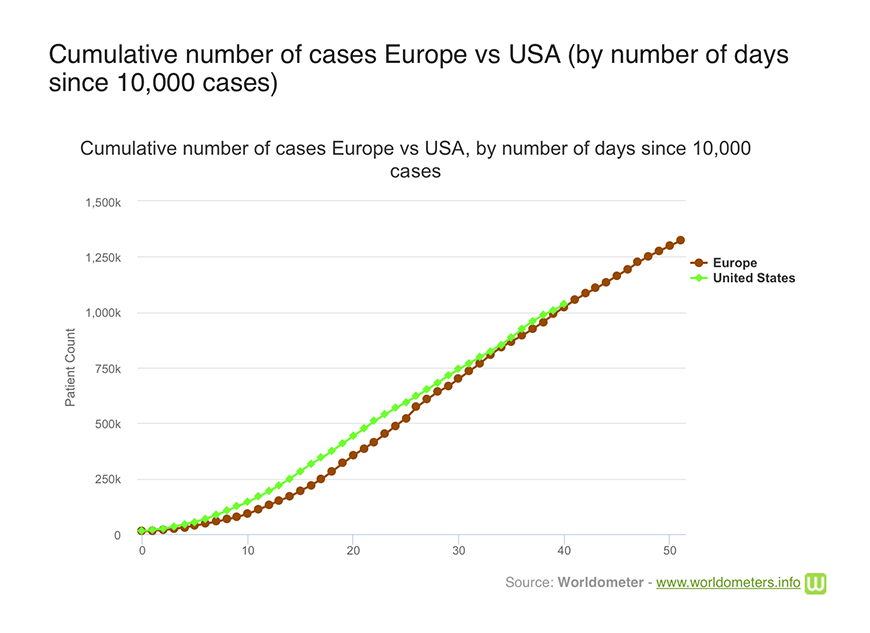

KORONAWIRUS

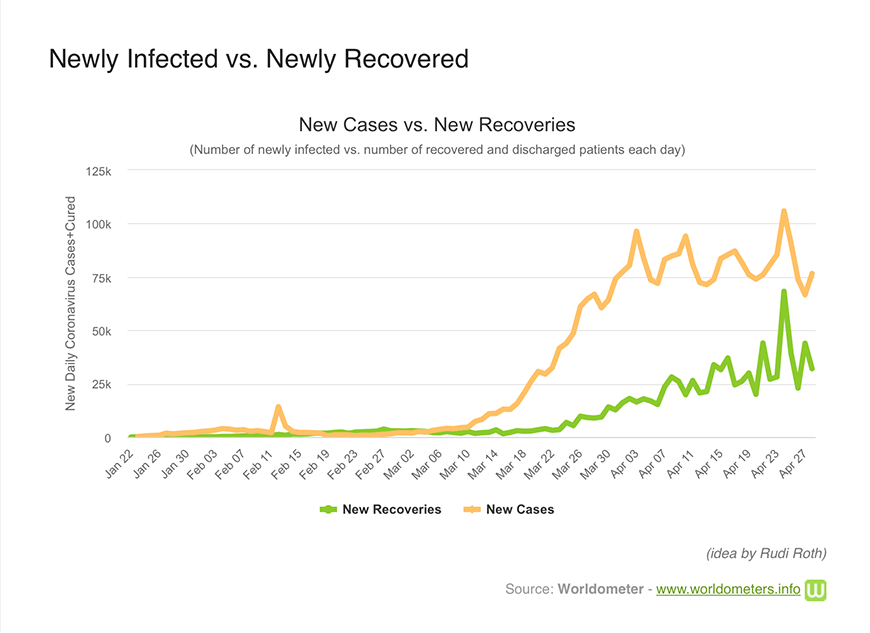

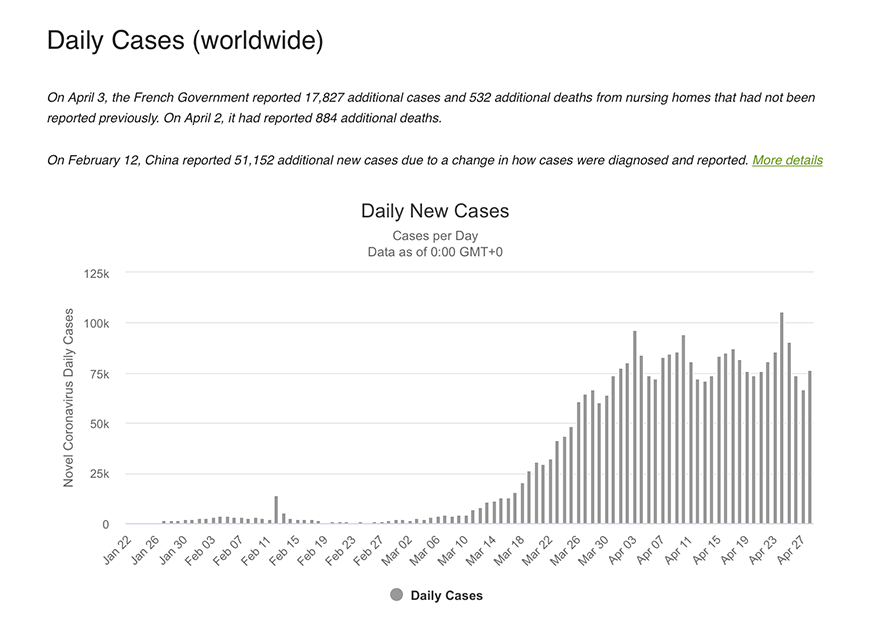

Źródło: worldometers.info

Świat (stan na 28.04.2020 r.)

Szymon Gil

CIIA

Michael / Ström Dom Maklerski

Szukaj

Szukaj