Jak wypadają lokaty bankowe na tle obligacji korporacyjnych banków?

Jak wypadają lokaty bankowe na tle obligacji korporacyjnych banków?

28 - Lut - 2023 — 4•min

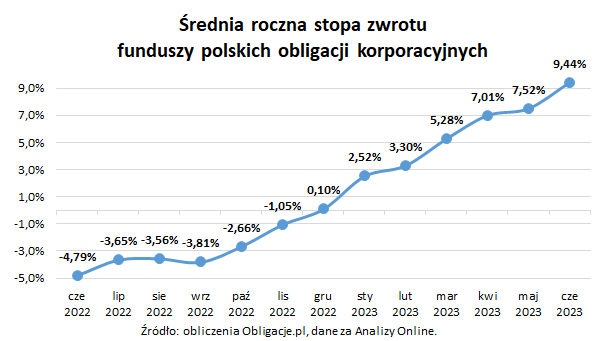

Banki nie tylko udzielają kredytów, ale także same zadłużają się u inwestorów. Na przykład poprzez emisje obligacji korporacyjnych, których rentowności w tym momencie to nawet ponad 9 proc. - to więcej niż oprocentowanie lokat dostępnych w ich ofercie.

Obligacje podporządkowane

Warto zaznaczyć, że są to obligacje podporządkowane. To znaczy w przypadku upadku banku obligacje te są na samym końcu listy wierzycieli. W przeciwieństwie do lokat, nie mamy zatem gwarancji Skarbu Państwa. To wszystko w zamian za wyższą rentowność. Aby w jak najmniejszym stopniu wpływało to na efekt porównania porównaliśmy wyłącznie ofertę banków (oraz PZU), których akcjonariuszem jest Skarb Państwa. Nie wyłącza to oczywiście ryzyka jednak w pewnym stopniu je ogranicza.

Obligacje każdej z tych instytucji proponują rentowności w okolicach 9,00 proc. Jest to powyżej lokat w tychże bankach, które wahają się obecnie od 7,00 - 8,00 proc. Warto jednak zaznaczyć, że ceny wskazanych obligacji podlegają rynkowym wahaniom. Mogą rosnąć lub spadać co oczywiście wpływa na rentowność inwestycji. Ich oprocentowanie oparte jest o WIBOR, a co za tym idzie również stopy procentowe wpływają na stopę zwrotu obligacji. Jednak podobnie jest w przypadku lokat - jeżeli stopy spadną, spadnie też oprocentowanie lokat.

Obligacje korporacyjne banków, których bezpośrednim lub pośrednim udziałowcem jest Skarb Państwa, mimo że obarczone są ryzykiem dają obecnie rentowności wyższe niż lokaty w tych bankach. Jednak zależnie od warunków rynkowych, ich ceny mogą ulegać wahaniom wpływając na ostateczną stopę zwrotu. Szczególnie istotne jest to przy sprzedaży obligacji przed terminem wykupu. W innym przypadku wykup następuje po 100 proc. nominału.

Lokata czy obligacje?

Z jednej strony przy lokacie mamy z góry określoną, stałą rentowność, jednak z drugiej – jeżeli nasza lokata się skończy, warunki kolejnej będą już podległe aktualnym stopom procentowym. Przy obligacjach oprocentowanie będzie się zmieniać wraz z WIBOR-em.

Obligacje korporacyjne banków, szczególnie tych z udziałem Skarbu Państwa, wydają się być dobrym uzupełnieniem pasywnej części portfela inwestycyjnego. Mają dużą płynność oraz rentowność powyżej lokat oferowanych przez te instytucje. Obligacje te można zakupić przez dowolny rachunek maklerski z dostępem do GPW Catalyst, czyli rynku obligacji korporacyjnych. Ich dostępność jest dosyć szeroka, a pomimo to nie często obligacje te znajdują uznanie w oczach inwestorów. Zatem może zamiast lokaty banku PKO Banku Polskim zastanowić się nad obligacjami korporacyjnymi tego banku?

Szymon Gil

Makler papierów wartościowych

Michael / Ström Dom Maklerski

Wszelkie przedstawione analizy, komentarze i konkluzje stanowią osobiste poglądy autora wyrażone w oparciu o posiadaną fachową wiedzę dotyczącą funkcjonowania rynku finansowego.

Niniejszy materiał jest publikacją handlową Michael / Ström Dom Maklerski S.A. z siedzibą w Warszawie

Niniejszy materiał:

a. nie stanowi rekomendacji w ramach usługi doradztwa inwestycyjnego w rozumieniu ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi;

b. nie jest badaniem inwestycyjnym w rozumieniu rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniające go dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy;

c. nie spełnia standardów rekomendacji inwestycyjnej określonych w rozporządzeniu delegowanym Komisji (UE) 2016/958 z dnia 9 marca 2016 r. uzupełniającym rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów.

FAQ

1. Co to są obligacje podporządkowane?

Obligacje podporządkowane to rodzaj obligacji emitowanych przez banki lub instytucje finansowe. Są one najniżej w hierarchii spłaty w przypadku kłopotów finansowych emitenta. W zamian za to oferują wyższe oprocentowanie niż pozostałe obligacje.

2. Kto może emitować obligacje korporacyjne?

Obligacje korporacyjne mogą emitować przedsiębiorstwa, spółki akcyjne, spółki z ograniczoną odpowiedzialnością oraz instytucje finansowe – banki i ubezpieczyciele.

3. Jak kupić obligacje korporacyjne?

Żeby kupić obligacje korporacyjne, trzeba skorzystać z usług domu maklerskiego lub platformy inwestycyjnej. Po otworzeniu rachunku inwestycyjnego należy wybrać obligacje określonego emitenta.

4. Jak działają obligacje korporacyjne?

Obligacje korporacyjne to forma pożyczki dla przedsiębiorstw. Emitując obligacje, zobowiązują się one do ich wykupu po określonym czasie, dzięki czemu inwestorzy zyskują dochód z odsetek. W momencie wygaśnięcia obligacji emitent (przedsiębiorstwo) zwraca inwestorom kapitał.

Szukaj

Szukaj