Fundusze obligacji korporacyjnych brylują wynikami

Fundusze obligacji korporacyjnych brylują wynikami

17 - Paź - 2023 — 3•min

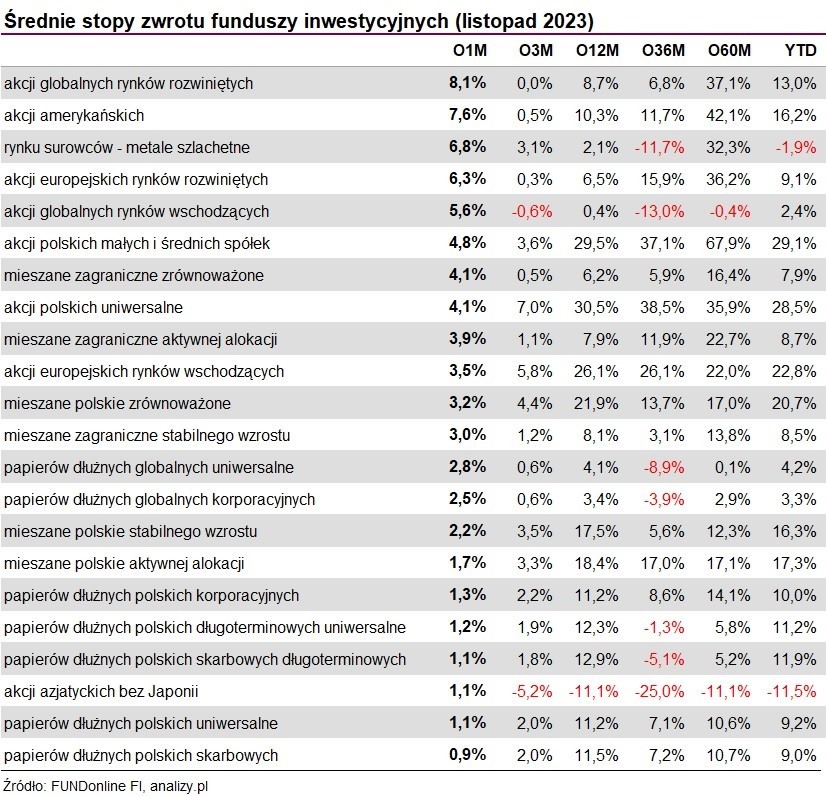

Średnia stopa zwrotu funduszy obligacji korporacyjnych za ostatnie 12-miesięcy to 10,30%, a tylko we wrześniu zarobiły one średnio 0,59%. Tym samym w ostatnim miesiącu były jedną z najlepiej radzących sobie klas aktywów - tuż obok obligacji skarbowych.

W czołówce stóp zwrotu znajdują się fundusze nastawione na wyższe poziomy ryzyka (Private Debt). Warto jednak zaznaczyć, że bardzo dobrze radzą sobie również klasyczne fundusze obligacji korporacyjnych oraz te które mają w swoich portfela również papiery skarbowe i zagraniczne. Biorąc pod uwagę, że ogromna większość polskich obligacji korporacyjnych ma zmienne oprocentowanie oparte o WIBOR, to ostatnie decyzje RPP o obniżce stóp procentowych bezpośrednio wpływają na rentowność długu firm. Tym samym tak dobre wyniki tej grupy aktywów będą prawdopodobnie trudne do utrzymania w dłuższym horyzoncie.

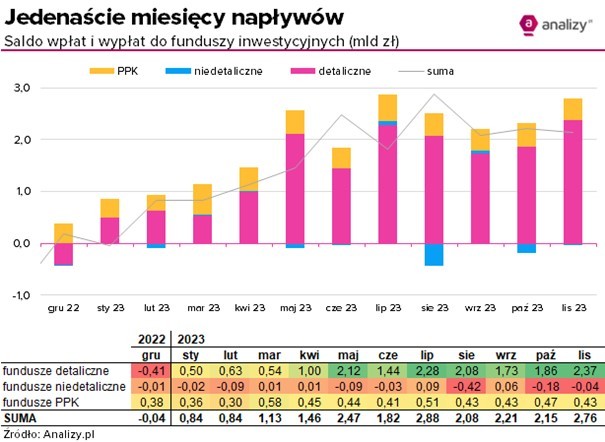

W ślad za wynikami funduszy obligacji korporacyjnych idą również ich aktywa, które tylko w sierpniu urosły o ponad 400 mln zł. Inwestorzy wpłacili do nich w tamtym miesiącu ponad 300 mln zł i był to najlepszy wynik od ponad 2 lat. Nie znamy jeszcze danych za wrzesień, ale biorąc pod uwagę jak dobre wyniki wygenerowały one mimo dużej rynkowej korekty, można spodziewać się, że „gonienie” rosnących wyników przez rosnące aktywa wciąż trwa.

Na powyższej tabeli wyraźnie widać jak ciężki dla prawie wszystkich grup aktywów był wrzesień. Rynkowe spadki dotknęły bowiem prawie wszystkie klasy funduszy. Niemniej jednak to fundusze polskich obligacji korporacyjnych dalej radziły sobie bardzo dobrze. Mimo że spadające stopy procentowe nie będą sprzyjać ich wynikom w przyszłości, wyraźnie widać, że dług polskich firm może stanowić ciekawą alternatywę inwestycyjną. Z kolei rosnące aktywa zdają się potwierdzać tezę, że inwestorzy po kwartałach „odpływów” powoli zaczynają wracać do długu polskich firm.

Szymon Gil

Makler Papierów Wartościowych

Michael / Ström Dom Maklerski

Wszelkie przedstawione analizy, komentarze i konkluzje stanowią osobiste poglądy autora wyrażone w oparciu

o posiadaną fachową wiedzę dotyczącą funkcjonowania rynku finansowego.

Niniejszy materiał jest publikacją handlową Michael / Ström Dom Maklerski S.A. z siedzibą w Warszawie.

Niniejszy materiał:

- nie stanowi rekomendacji w ramach usługi doradztwa inwestycyjnego w rozumieniu ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi;

- nie jest badaniem inwestycyjnym w rozumieniu rozporządzenia delegowanego Komisji (UE) 2017/565

z dnia 25 kwietnia 2016 r. uzupełniające go dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE

w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy;

- nie spełnia standardów rekomendacji inwestycyjnej określonych w rozporządzeniu delegowanym Komisji (UE) 2016/958 z dnia 9 marca 2016 r. uzupełniającym rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów.

Szukaj

Szukaj