Akcje czy obligacje korporacyjne? Sprawdzamy, co przynosiło większe zyski

Akcje czy obligacje korporacyjne? Sprawdzamy, co przynosiło większe zyski

21 - Mar - 2018 — 5•min

Pod koniec stycznia indeks WIG osiągnął historycznie wysokie poziomy, na których nie widzieliśmy go od 2007 roku, czyli od czasów końcówki ostatniej hossy. W związku z tym coraz częściej zaczęły rozbrzmiewać głosy, że długoterminowo rzeczywiście najlepiej zarabia się na akcjach. Teza wydaje się ciekawa i warto ją zweryfikować, jeżeli planuje się inwestycje.

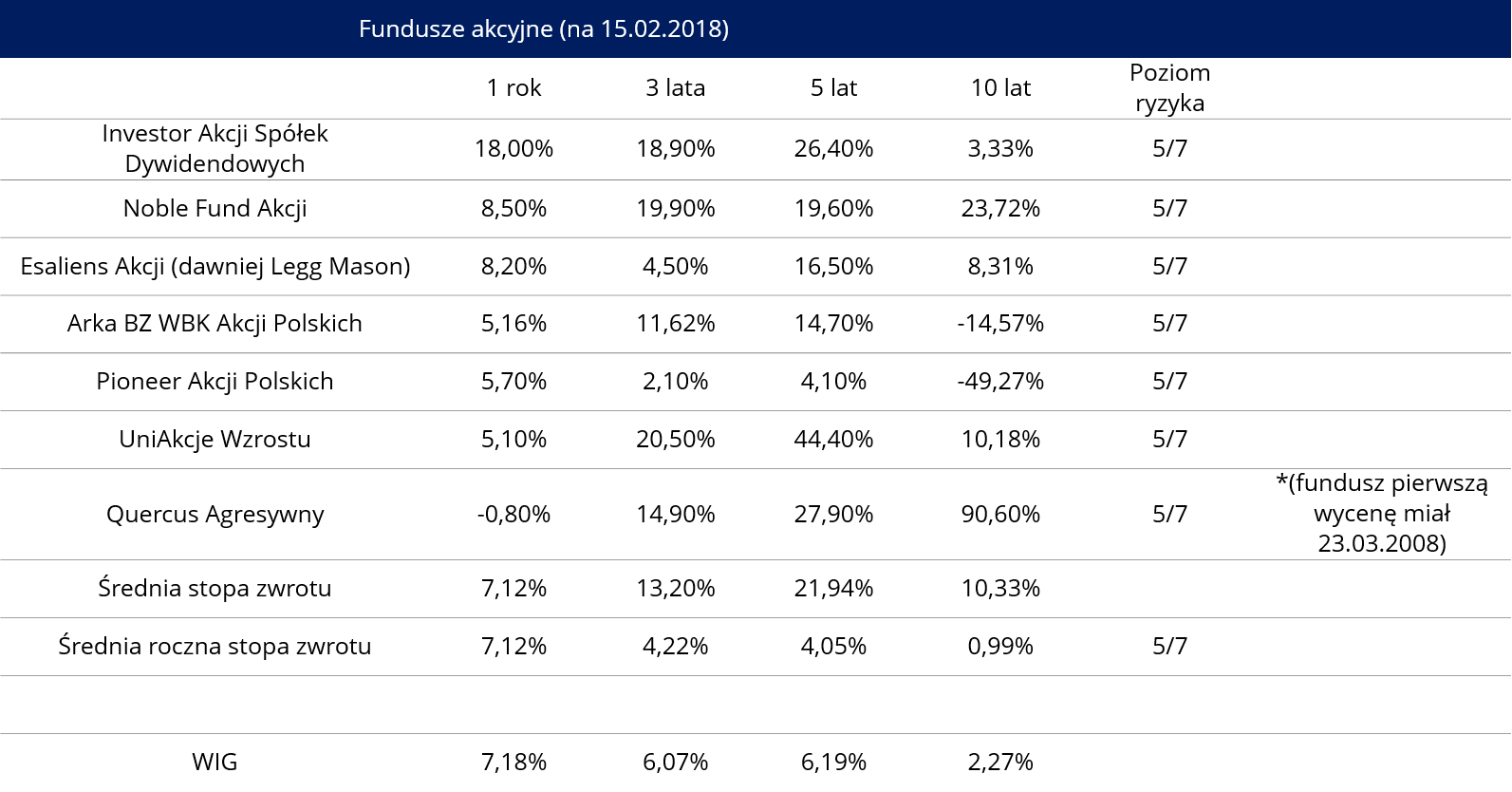

Do analizy tego zagadnienia wybrano kilka z najbardziej rozpoznawalnych funduszy dostępnych na polskim rynku od co najmniej kilkunastu lat. Wszystkie te fundusze bardzo często przewijały się w rekomendacjach rozmaitych analityków i były flagowymi funduszami głównych TFI. Porównane zostały ich wyniki wygenerowane za ostatni rok, trzy, pięć oraz dziesięć ze wzrostem indeksu WIG w tym okresie.

Tabela: Fundusze akcyjne

źródło: Materiały Prasowe

Pierwsza rzecz, która rzuca się w oczy to duża rozbieżność pomiędzy wynikami funduszy. Najlepszy z funduszy zarobił w ostatnim roku 18 proc., najgorszy pokazał wynik na poziomie -0,80 proc., podczas gdy WIG w tym czasie wzrósł o 7,18 proc.. Dużą rozpiętość widać w każdym z okresów, ale najbardziej skrajny przykład jest w 10-letnim okresie, w którym najlepszy fundusz zarobił 90,60 proc., a najgorszy stracił w tym czasie aż 49,27 proc.. Niestety widoczne jest również, że żaden fundusz nie jest powtarzalnie dobry lub powtarzalnie zły. Abstrahując od czynników, które mogą mieć na to wpływ – bo jest ich dużo – fundusz, który okazał się najlepszy za ostatnich 10 lat był najgorszy w ubiegłym roku. Z kolei ten, który zarobił najwięcej w ostatnim roku, w ciągu 10 lat był jednym z najgorszych. Brak powtarzalności widać we wszystkich możliwych konfiguracjach. W związku z tym inwestor chcący lokować w ten segment rynku kapitałowego powinien zbudować portfel złożony z wielu funduszy, żeby „uśrednić” osiągnięty wynik.

Patrząc zatem na średnioroczną stopę zwrotu z portfela wyżej wymienionych funduszy, widać wprost, że w każdym kolejnym okresie osiąga on wynik gorszy niż sam indeks. Co do zasady oznacza to, że w długim okresie zarządzający funduszami akcyjnymi nie spełniają postawionego przed nimi zadania, czyli nie osiągają stopy zwrotu wyższej niż indeks obrazujący rynek, na którym inwestują. Mimo tego, że jesteśmy po kilku latach hossy i ostatnim bardzo dobrym roku, fundusze akcyjne średnio zarobiły w tym nim „tylko” 7,12 proc., a w długim okresie dziesięcioletnim średnioroczna stopa zwrotu wynosi zaledwie 0,99 proc.! Biorąc pod uwagę, że jest to jedna z bardziej ryzykownych klas aktywów, wynik na pewno rozczarowuje.

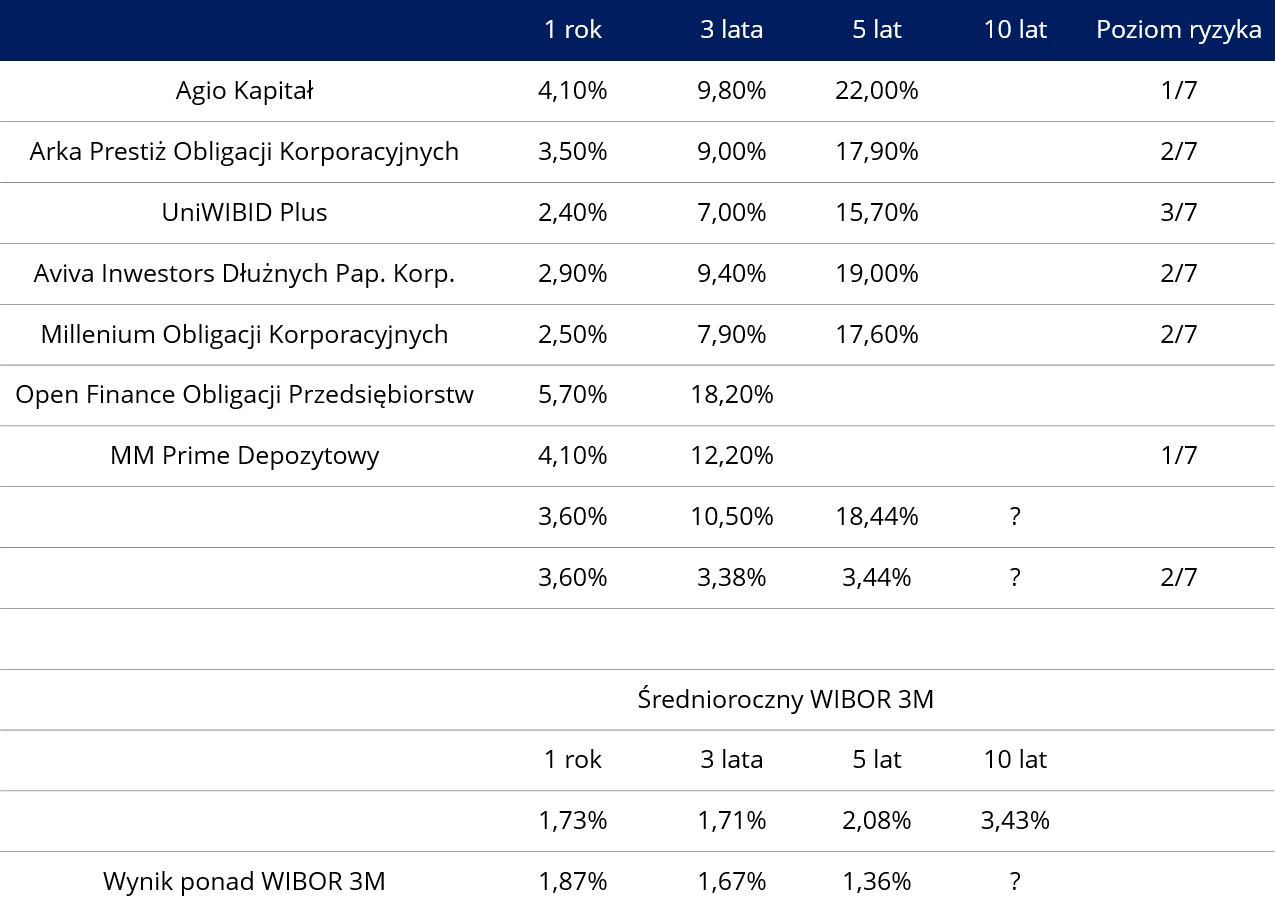

Inaczej się to prezentuje wśród funduszy reprezentujących drugą z najbardziej popularnych klas aktywów, czyli funduszy obligacji korporacyjnych. Mają one zdecydowanie krótszą historię niż fundusze akcyjne, bo i sam rynek obligacji korporacyjnych jest dużo młodszy niż rynek akcji, ale mimo to widocznych jest kilka ciekawych wniosków. Do zestawienia wybrałem wszystkie największe fundusze, które mają historię co najmniej 5-letnią oraz dwa wyróżniające się duże fundusze, które mają historię ponad 3-letnią.

Tabela: Fundusze obligacji korporacyjnych

źródło: Materiały Prasowe

Widać od razu, że fundusze obligacji korporacyjnych są bardziej powtarzalne. W gronie funduszy z co najmniej 5-letnią historią, te które w długim okresie osiągnęły najlepszą stopę zwrotu, były również w czołówce w innych okresach. Te, które były najsłabsze w krótkim okresie były też najsłabsze w dłuższych okresach, a wszystko przy dużo niższym stopniu ryzyka. W związku z tym, inwestor zainteresowany tą klasą aktywów teoretycznie nie musiałby inwestować w całe spektrum tych funduszy, a mógłby się skupić na węższym gronie najlepszych reprezentantów, ale dla rzetelności porównania klas aktywów warto sprawdzić wyniki całej grupy. Co ciekawe, średnioroczna stopa zwrotu we wszystkich okresach jest bardzo podobna i waha się w wąskim przedziale między 3,38 proc. a 3,60 proc.. Większość obligacji na polskim rynku obligacji korporacyjnych jest oparta o zmienną stopę WIBOR3M, więc warto przyjrzeć się jak wyglądają wyniki funduszy w relacji do tej stopy. Widać, że w każdym z okresów zarządzający wygenerowali stopę zwrotu wyższą od WIBORu, w najgorszym z okresów było to o 1,36 proc. rocznie więcej, w najlepszym było to o 1,87 proc. więcej.

Ciekawym faktem jest to, że fundusze obligacji korporacyjnych za ostatnie 3 i 5 lat generowały stopę zwrotu zaledwie o 0,6-0,8 proc. niższą niż średnia stopa zwrotu z funduszy akcyjnych, przy znacznie niższym poziomie ryzyka i nieporównywalnie niższej zmienności wycen. Nie ma niestety ani jednego funduszu w Polsce, który ma ponad 10-letnią historię, ale biorąc pod uwagę, że w ostatnim dziesięcioleciu średnia stopa WIBOR3M wynosiła 3,43 proc., a zarządzający generowali stopy zwrotu o co najmniej 1,36 proc. wyższe, można się tylko zastanawiać - czy średnioroczne wyniki funduszy obligacji korporacyjnych w okresie ostatnich 10 lat mogłyby oscylować w okolicy 4,79 proc.? Bo to, że wynik byłby wyższy od stopy zwrotu z funduszy akcyjnych wydaje się prawie pewne, biorąc pod uwagę, że sama stopa WIBOR3M była w tym okresie ponad 3-krotnie wyższa od ich wyniku. Nie dziwi więc fakt, że na wszystkich rozwiniętych rynkach inwestycje obligacyjne cieszą się dużo większym zainteresowaniem od inwestycji w akcje.

Piotr Bawolski

ekspert

Michael / Ström Dom Maklerski

Szukaj

Szukaj