Jak poruszać się wśród obligacji deweloperów mieszkaniowych notowanych na Catalyst?

Jak poruszać się wśród obligacji deweloperów mieszkaniowych notowanych na Catalyst?

08 - Sie - 2017 — 4•min

Deweloperzy mieszkaniowi stanowią istotną część rynku Catalyst, aczkolwiek wbrew powszechnym opiniom nie stanowią oni większości rynku obligacji korporacyjnych w Polsce. Niemniej jednak analiza całego sektora i wybór serii, w którą chcemy zainwestować, mogą się wydawać na pozór zbyt czasochłonne. Dlatego w tym artykule prezentujemy jakie kroki można podjąć, aby ułatwić zadanie.

Na koniec maja 2017 r. na rynku Catalyst (na potrzeby tego artykułu przyjęliśmy, że zaliczają się do niego również obligacje korporacyjne notowane wyłącznie na BondSpot) notowanych było 16 stricte mieszkaniowych deweloperów. W porównaniu z liczbą wszystkich notowanych podmiotów równą 128, okazuje się, że co ósma spółka notowana na Catalyst pochodzi z tej branży. Taki sam udział deweloperzy mieszkaniowi mieli wśród wszystkich serii notowanych na Catalyst pod koniec maja 2017 r. (53 z 412). Zdecydowanie inaczej przedstawiają się statystyki dotyczące wartości outstandingu (notowanych obligacji na koniec okresu), bowiem deweloperzy mieszkaniowi mieli wyemitowane obligacje o wartości nominalnej 1,6 mld zł, co stanowiło 2 proc. całego rynku (69,3 mld zł). Nawet gdyby w obliczeniach pominąć banki, to i tak deweloperzy mieszkaniowi wypadaliby blado, bowiem udział wyemitowanych przez nich obligacji wyniósłby 5 proc. Oznacza to, że średnia wartość obligacji wyemitowanych przez deweloperów mieszkaniowych jest relatywnie niska w porównaniu z resztą rynku. Ma to też swoje przełożenie na łączny (sesyjny + pakietowy) obrót na Catalyst, który dla deweloperów mieszkaniowych w maju 2017 r. wyniósł 28,9 mln zł, co stanowiło 4 proc. całego rynku oraz 6 proc. po wyłączeniu banków. Statystyki te pokazują, że deweloperzy mieszkaniowi zdecydowanie nie stanowią większości rynku, a już w szczególności, gdy weźmiemy pod uwagę outstanding lub obrót.

Przyjmujemy, że inwestor posiada portfel o wartości 1 mln zł i chce w nim ulokować 20 różnych serii (średnio 50 tys. zł na emisję). Przy takim założeniu z kręgu naszych zainteresowań odpadają serie o wartości nominalnej jednej obligacji wyższej niż 50 tys. zł oraz te papiery, które są wyłącznie notowane na rynku BondSpot, gdzie minimalna wartość transakcji wynosi 100 tys. zł. Po wyeliminowaniu serii, które spełniają co najmniej 1 z tych warunków okazuje się, że w kręgu analizy pozostaje 15 spółek (odpada Developres) oraz 48 serii.

Jeśli dla inwestora istotna jest płynność, to warto sprawdzić na których seriach dokonywane są regularne transakcje. Zakładając, że inwestor chciałby, aby np. w miesiącu obrót na obligacjach, które chce kupić był wyższy od 1 mln zł, to wyłącznie 1 seria (RON0720) spełniła to kryterium w maju 2017 r. Gdyby zmniejszyć ten limit do 0,2 mln zł, to oczekiwaną płynnością mogły się pochwalić następujące serie: VTG0518, MUR0418, RON0419, PND0618, GEO0419 oraz PND0118. Warto dodać, że np. na seriach ATL0519, PND0718 oraz ROE0419 nie zawarto żadnych transakcji (mimo notowania tych papierów od co najmniej stycznia 2017 r.), a na seriach FLO0119 oraz FLO0418 zawarto w historii notowania tych papierów transakcje na łącznie 40 tys. zł. Wydaje się zatem, że tych 5 serii można usunąć z kręgu zainteresowań z uwagi na niskie prawdopodobieństwo ich zakupu na Catalyst, co sprawia, że do rozważenia pozostaje 14 spółek (odpada Florsen) oraz 43 serie. Po uwzględnieniu dwóch serii, które zapadły do czasu pisania artykułu, liczba obligacji pozostający w naszym kręgu zmniejsza się do 41 serii.

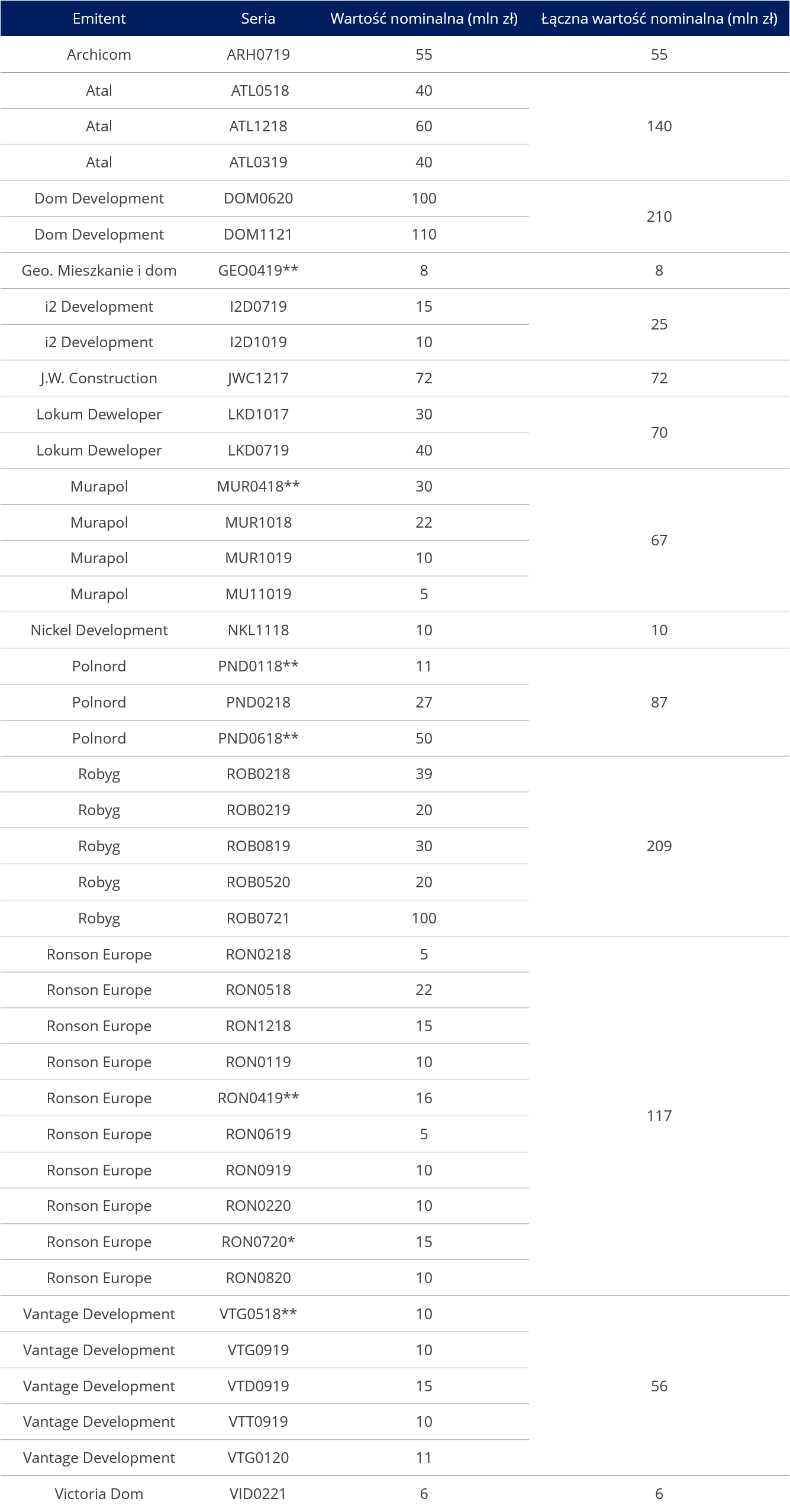

Po wstępnej selekcji przedstawionej ww. krokach okazuje się, że ubyły nam 2 podmioty oraz 12 serii, a w kręgu zainteresowań dalej pozostają obligacje zaprezentowane w tabeli poniżej.

*obrót w maju > 1,0 mln zł, **obrót w maju 0,2-1,0 mln zł

Źródło: GPW Catalyst

Po tym etapie warto zastanowić się nad terminem wykupu. Jeśli inwestor chce nabyć papiery zapadające jeszcze w 2017 r. to wybór ogranicza się wyłącznie do LKD1017 lub JWC1217. Z kolei tylko 3 serie mają zostać wykupione w 2021 r. (DOM1121, ROB0721 oraz VID0221). Inwestorzy mogą stosować również inne filtry jak np. ilość czy też wielkość emisji notowanych przez emitentów, ale zawsze należy pamiętać, że decydująca o wyborze serii powinna być przeprowadzona analiza kredytowa spółek (która może być wsparta raportami kredytowymi) oraz Warunków Emisji Obligacji. Dodatkowo, nie bez znaczenia pozostaje rentowność jaką można uzyskać z inwestycji, ale pamiętajmy, aby jej wysokość nie była jedynym czynnikiem decydującym o dokonaniu transakcji.

Żadna decyzja inwestycyjna nie powinna pominąć któregokolwiek z wymienionych kroków. Ich kolejność może być co prawda dowolna, ale najefektywniej będzie jeśli na początku zastosujemy takie filtry, które stosunkowo niewielkim nakładem pracy pozwolą odrzucić relatywnie dużą ilość serii.

Piotr Ludwiczak

Head of Research

Michael/Ström

Szukaj

Szukaj