Czym jest ryzyko w przypadku inwestycji w obligacje korporacyjne?

Czym jest ryzyko w przypadku inwestycji w obligacje korporacyjne?

02 - Lut - 2018 — 10•min

Inwestycja w obligacje wiąże się z ryzykiem. W skrajnych wypadkach zdarza się nawet, że prowadzi do utraty całego kapitału. Temat ryzyka związanego z niewypłacalnością emitentów papierów dłużnych specjalnie dla StockWatch.pl omówił Michał Mordel, analityk Domu Maklerskiego Michael/Ström.

Ogólne statystyki rynku Catalyst pokazują stosunkowo niewielki odsetek niewykupowanego długu na naszym rynku. Takie wyniki cieszą, z drugiej strony dają poczucie bezpieczeństwa, które może uśpić naszą czujność. W końcu te pozytywne statystyki świadczą nie tylko o jakości emitentów, ale też o rozwadze inwestorów, gdyż najbardziej ryzykowne emisje nie dochodzą do skutku. Jednak będąc nieostrożnym w łatwy sposób nasz kapitał może zasilić statystyki mniejszości i nagle fakt, że statystycznie niewiele traci się na obligacjach będzie marnym pocieszeniem. W tekście postaramy się wytknąć cechy obligacji które powinny wzbudzić naszą ostrożność, oraz takie, które z reguły ją usypiają, a nie powinny.

Na wstępie warto pamiętać, że niewypłacalności zdarzają się w każdej grupie przedsiębiorstw i nie da się w prosty sposób całkowicie wyeliminować ryzyka. W końcu inwestowanie – także w obligacje korporacyjne – jest lawirowaniem pomiędzy zyskiem a ryzykiem. Z drugiej jednak strony nawet wśród najbardziej ryzykownych emitentów spora część papierów koniec końców zostaje wykupiona.

W tym artykule nie będziemy skupiać się na aspektach analizy finansowej, a jedynie przytoczymy najbardziej wyraziste sygnały, których poprawne odczytanie mogło pomóc inwestorom przewidzieć upadłości firm. Do ich zaobserwowania wystarczy zdrowy rozsądek, a nie specjalistyczna wiedza. Oczywiście zachęcamy do analizowania emitentów w bardziej dogłębny sposób, jeżeli zamierzamy powierzyć im nasze środki. W szczególności jest to przydatne w ocenie czy oferowane oprocentowanie jest atrakcyjne w porównaniu do podejmowanego ryzyka, jednak pierwszą weryfikację można zrobić bez zagłębiania się w sprawozdania finansowe.

Rozważmy trzy sytuacje będące plagą polskiego rynku długu: 1) gigantyczne plany, niewspółmierne do możliwości emitenta, 2) spółki żyjące na kroplówce z długu, 3) ordynarne defraudacje. Pierwsze dwie sytuacje są łatwe do wychwycenia, ale nie muszą od razu oznaczać straty kapitału – wszak planowana inwestycja może się udać, a spółka na kroplówce po kilku „rolkach” może w końcu stanąć na nogi. Ostatnia z kategorii natomiast często nie jest tak oczywista.

1) Zbyt ambitne plany: Wśród praktyków, teoretyków i wszelkiej maści ekspertów jak mantra powtarzana jest teza: inwestując w obligacje, wybrany emitent powinien być w stanie spłacić je z bieżącej działalności, którą posiada tu i teraz, niebezpodstawnie. Wynika to z dysproporcji ryzyka do zysku – w przypadku powodzenia planowanej dużej inwestycji emitenta nasz udział w sukcesie ograniczony jest oprocentowaniem obligacji, w przypadku niepowodzenia natomiast odpowiadamy całym zainwestowanym kapitałem. Ponadto spółka podejmująca się inwestycji, która przykładowo zwiększa skalę swojej działalności dwu- czy trzykrotnie, staje przed gigantycznym wyzwaniem płynnościowym. W perspektywie realizacji takiej inwestycji, która wymaga od spółki wykorzystania całej przestrzeni bilansowej, każde, nawet najmniejsze potknięcie – opóźniona płatność od kontrahenta, nieznaczne wydłużenie czasu realizacji inwestycji, czy utrata kontraktu – może doprowadzić do utraty płynności i wywołać efekt domina. Przywołajmy tutaj przykłady: Milmex, inwestycja na 200 mln euro (800 mln zł) przy sumie bilansowej 209 mln zł; lub Hawe, inwestycja na 316 mln zł przy sumie bilansowej 545 mln zł.

2) Wieczne refinansowania: Na rynek trafiają niejednokrotnie emisje obligacji, które mają charakter ratunkowy. Spółka finansowała swoją dotychczasową działalność poprzez obligacje, jednak jej sytuacja finansowa uległa pogorszeniu i w obliczu zbliżającego się terminu wykupu próbuje zastąpić zapadającą emisję nowym długiem. Taka sytuacja może być powtarzana wielokrotnie w obliczu konsekwentnie pogarszającej się sytuacji emitenta. W takim przypadku zazwyczaj pierwsze serie obligacji nie wzbudzają niczyich podejrzeń, a wręcz często nie ma podstaw aby takie podejrzenia mieć. W dalszym terminie inwestorzy, którzy już posiadają obligacje tego emitenta stają przed wyborem – zgodzić się na rolowanie obligacji i liczyć na poprawę, lub odmówić nowej emisji i zgodzić się na prawdopodobne niewykupienie posiadanych papierów. O ile nie dziwi, że inwestorzy długo godzą się na kolejne emisje będąc postawionymi przed takim wyborem, o tyle przystąpienie do procesu już w jego trakcie i uczestniczenie jako nowy inwestor w n-tym refinansowaniu ratunkowym może nie być najlepszą decyzją. Chyba najbardziej spektakularnym przykładem takiego scenariusza były obligacje firmy Gant Development. A w ostatnim czasie taki schemat można było zaobserwować na papierach Admiral Boats, czy e-Kancelarii.

3) Defraudacje: Wiele osób twierdzi, że większość niewykupionych obligacji poniżej 10 mln zł nominału to właśnie defraudacje. Taką praktykę trudno udowodnić w naszych realiach i pomimo zasadnego poczucia bycia oszukanym nie pozostaje nam nic więcej, gdyż nie jest nam znany żaden przykład oficjalnego wyroku w takiej sprawie. Spółka ogłasza niewypłacalność, zamyka swoją siedzibę, syndyk stwierdza brak jakiegokolwiek majątku w spółce i temat zostaje zamknięty. Proces dochodzenia swoich środków jest czasochłonny (mówimy tu o latach), a prawdopodobieństwo odzyskania mizerne. W przypadku takich praktyk nie wystarczy analiza finansowa spółki, ale przede wszystkim określenie ryzyka związanego z kadrą zarządczą takiego emitenta. Jeśli mielibyśmy wymienić cechy emisji, które znacznie zwiększają ryzyko nieuczciwości emitenta to wskazalibyśmy na: krótki lub bardzo krótki okres funkcjonowania firmy, znikoma skala działalności, która miałaby zostać skokowo zwiększona po uzyskaniu finansowania, oraz zarząd który był już zaangażowany w błyskawicznie bankrutujące przedsięwzięcia.

Warto również zwracać uwagę na wartość kapitałów własnych emitenta. Jest to istotny miernik ryzyka w przypadku każdej emisji obligacji i opiera się na nim duża część popularnych wskaźników finansowych. W przypadku małych i z definicji ryzykownych emitentów wartość kapitałów własnych ma dodatkową wartość informacyjną. Wartość emisji wielokrotnie przekraczająca kapitał zainwestowany dotychczas przez właściciela jest pokusą, której jak widać nie każdy jest w stanie się oprzeć.

Wielkość emisji

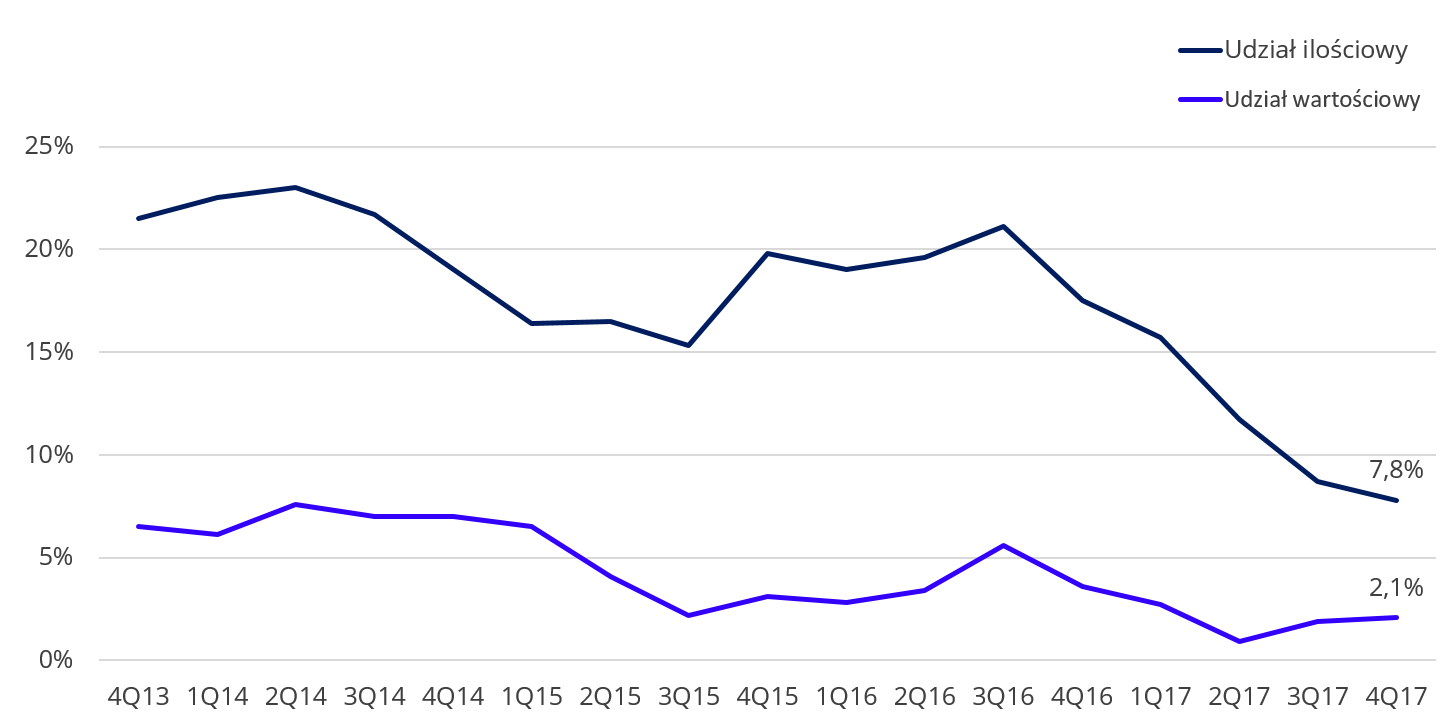

Da się zauważyć, że poza spiralą zadłużenia, pozostałe dwa przytaczane przez nas argumenty w zdecydowanie większym stopniu dotyczą małych emitentów i małych serii niż giełdowych tuzów. Ten racjonalny wniosek znajduje odzwierciedlenie w statystykach dostarczanych przez Catalyst. Wartościowy odsetek niewykupionych obligacji notowanych na Catalyst w ostatnich latach oscyluje zdecydowanie poniżej 10 proc., a w 2017 r. wyniósł jedynie 2,1proc.. Patrząc na liczbę niewykupionych serii statystyka gwałtownie wzrasta do blisko 8 proc., a od 2013 roku niejednokrotnie przekraczała 20 proc. Z silnej dysproporcji wartości do liczby niewykupionych serii płynie wniosek – małe serie nie są wykupywane zdecydowanie częściej niż duże.

Wykres: Stosunek niewykupionych serii do zapadających na Catalyst w poprzedzających 12 miesiącach

Źródło: GPW Catalyst, za Obligacje.pl

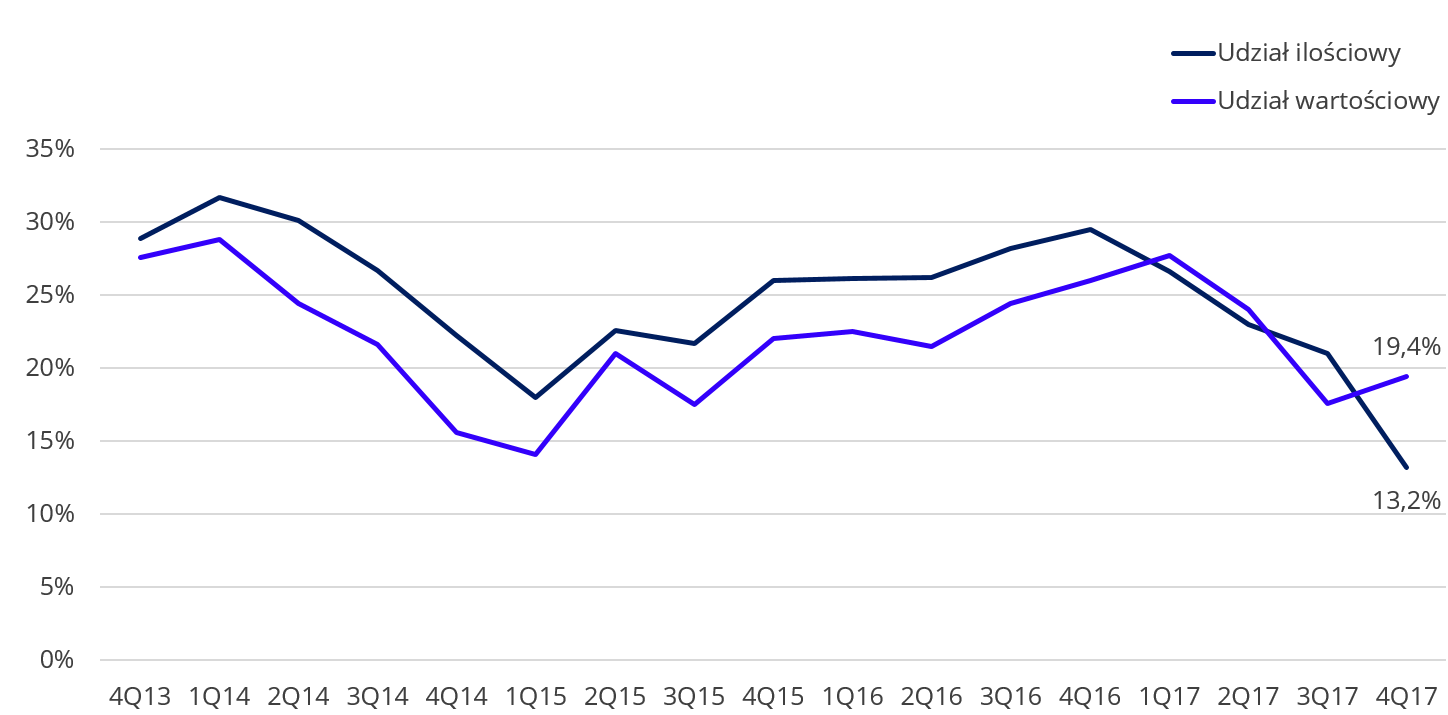

Patrząc jedynie na obligacje o nominale poniżej 10 mln zł okazuje się, że spłaconych zostaje 80 proc. długu. Można powiedzieć, że to wciąż relatywnie dużo, jednakże biorąc pod uwagę przeciętny kupon pomiędzy 5 a 10 proc. w skali roku – zdecydowanie za mało, aby pozwolić sobie na niedokonanie wnikliwej analizy emitenta przed powierzeniem mu środków. Przedstawione statystyki dotyczą jedynie emisji uplasowanych na rynku Catalyst, a biorąc pod uwagę tendencję zwiększającego się ryzyka w miarę zmniejszającej się serii i emitenta obligacji, dość logicznym wydaje się wniosek, że wśród emitentów na tyle małych że nietrafiających na Catalyst odsetek niewykupionych serii jest jeszcze wyższy.

Wykres: Stosunek niewykupionych serii o nominale poniżej 10 mln zł do zapadających na Catalyst w poprzedzających 12 miesiącach

Źródło: GPW Catalyst, za Obligacje.pl

Zabezpieczenie: „Fałszywy przyjaciel”?

O ile zabezpieczenie obligacji niewątpliwie jest narzędziem zmniejszającym ryzyko inwestycji, to i w tym przypadku należy zachować ostrożność i nie utożsamiać natychmiastowo obligacji zabezpieczonych z bezpiecznymi. Przy tej kwestii zwracamy uwagę na dwa aspekty: 1) proces odzyskiwania wartości z przedmiotu zabezpieczenia, 2) rzeczywista wartość zabezpieczenia.

Zdecydowanie nie można powiedzieć, aby polski system prawny faworyzował wierzycieli upadającego przedsiębiorstwa. Pierwszą wątpliwą z punktu widzenia obligatariuszy jest kwestia administratora zastawu, który pomimo działania w interesie obligatariuszy opłacany jest przez emitenta. Nietrudno się domyślić, że spółka na skraju upadłości, nieposiadająca środków na spłatę własnego zadłużenia, po prostu przestaje opłacać administratora, który w tym momencie umywa ręce i pozostawia obligatariuszy samym sobie – dokładnie wtedy, kiedy jest najbardziej potrzebny. Należy również pamiętać, że sam proces upadłości firmy jest czasochłonny. Zazwyczaj zaczyna się od postępowania układowego, w którym emitent przez 12 miesięcy wstrzymuje spłatę wszelkich zobowiązań – w tym odsetek. Naturalnie w tym czasie egzekucja przedmiotu zabezpieczenia nie jest możliwa. Jeśli postępowanie układowe nie przyniosło oczekiwanego skutku rewitalizacji przedsiębiorstwa, dopiero wtedy dochodzi do licytacji majątku spółki, która ze względów procesowych również nie następuje z dnia na dzień. Nasze środki zostają zamrożone na wiele miesięcy, a w perspektywie mamy odzyskanie jedynie części zainwestowanego kapitału, o ile w ogóle. Dajmy tu za przykład obligacje spółki Religa Development – obligatariusze odzyskali 18 proc. zainwestowanych środków po czterech latach od niewypłacalności spółki i wciąż jest to jeden z sukcesów obligatariuszy, gdyż często jest to okrągłe zero.

Tutaj przechodzimy do drugiego aspektu – rzeczywistej wartości zabezpieczenia. W trakcie emisji obligacji dostajemy informację jaki jest stosunek wartości zabezpieczenia do wartości obligacji. Stosunek ten jest obliczany w oparciu o wartość zabezpieczenia w dniu emisji. Należy odpowiedzieć sobie na pytanie ile będzie warty i jak łatwo zbywalny będzie przedmiot zabezpieczenia w procesie licytacji upadłego przedsiębiorstwa, które jak pisaliśmy w poprzednim akapicie zazwyczaj następuje na wiele miesięcy po zaistnieniu problemów płynnościowych emitenta. Zapasy mogą w tym czasie stracić termin ważności, znak towarowy marki nieobecnej już na rynku bezwartościowy, a spółka poręczająca swoim majątkiem może tego majątku już nie mieć – co bardzo prawdopodobne jeśli jest spółką zależną od upadającego emitenta.

Podsumowując

Koniec końców na Catalyst niewykupowanych jest 20-30 proc. serii poniżej 10 mln zł, a co za tym idzie ok. 75 proc. przypadków można uznać za solidnych. Jeśli chodzi o emisje powyżej 10 mln zł to w 2017 r. wykupionych zostało 95 proc. zapadających serii. W przypadku inwestycji w obligacje korporacyjne zalecamy przede wszystkim ostrożność, która powinna być tym bardziej wyczulona z im mniejszym emitentem mamy do czynienia. Zabezpieczenia obligacji pod żadnym pozorem nie powinniśmy traktować jako pewnik i dobrze przyjrzeć się jego jakości oraz stanowi prawnemu przed podjęciem decyzji inwestycyjnej. Początkującym inwestorom, lub osobom o wysokiej awersji do ryzyka, polecamy skupić się jedynie na dużych spółkach, a w miarę rosnącego doświadczenia zacząć się przyglądać bardziej intratnym i ryzykownym papierom. Samo oprocentowanie obligacji powinno być ostatnim argumentem przemawiającym za inwestycją.

Michał Mordel

analityk

Michael/Ström Dom Maklerski

Szukaj

Szukaj